ワークデイは企業の人事管理や財務管理をクラウドで提供するSaaS(Software as a Service)ベンダー。

SaaS(Software as a Service)とは、従来のように購入してインストールするのではなく、必要な機能を”ネット経由で”利用できるようにしたサービス形態のことで、サブスクリプション(期間課金等)契約が主流。

具体的にいえば、従来のSAPやオラクルがレガシーなオンプレミス(ネット経由ではない/自社所有システム)だったところ、クラウド+サブスクリプションで効率よく低コストかつスピーディーに人事業務・財務管理を導入できるようにしたのがワークデイのビジネス。

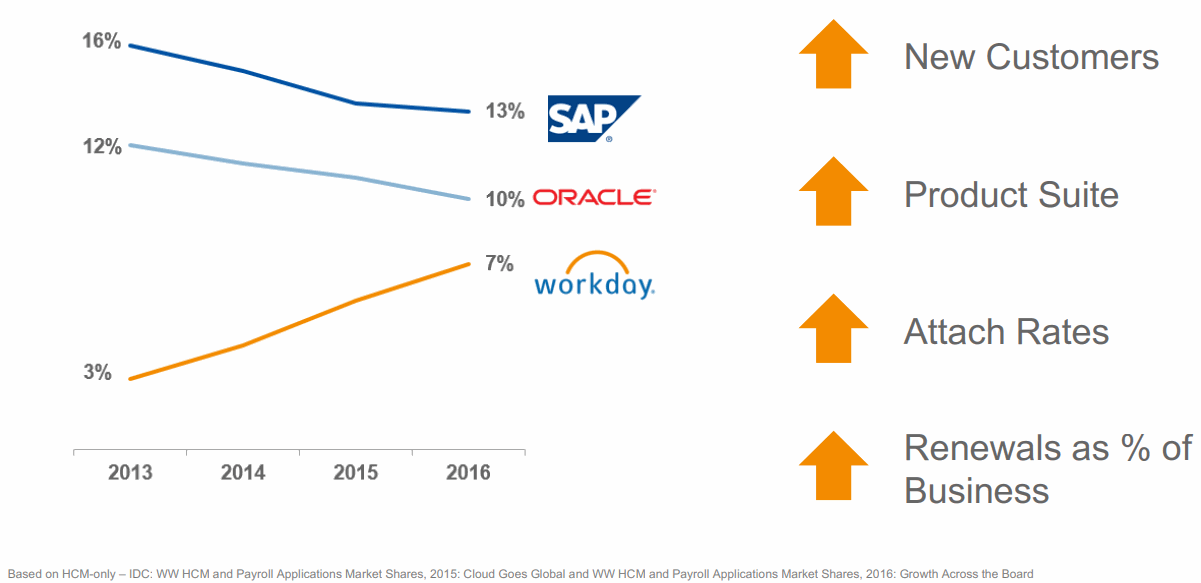

ただ、今は競合であるオラクルもSAPもクラウドに注力しており、競争は激しくなっている。

Re:ゼロから始める逆襲のワークデイ

もともとワークデイはオラクルに敵対的に買収されたPeople SoftというERPシステムの創業者デイブ・ダフィールド(Dave Duffiled)が、オラクルに対抗するために2005年にリスタートしてゼロから始めたクラウドERP会社で、今やオラクルの脅威となっているのだから応援したくなる創業経緯ではある。

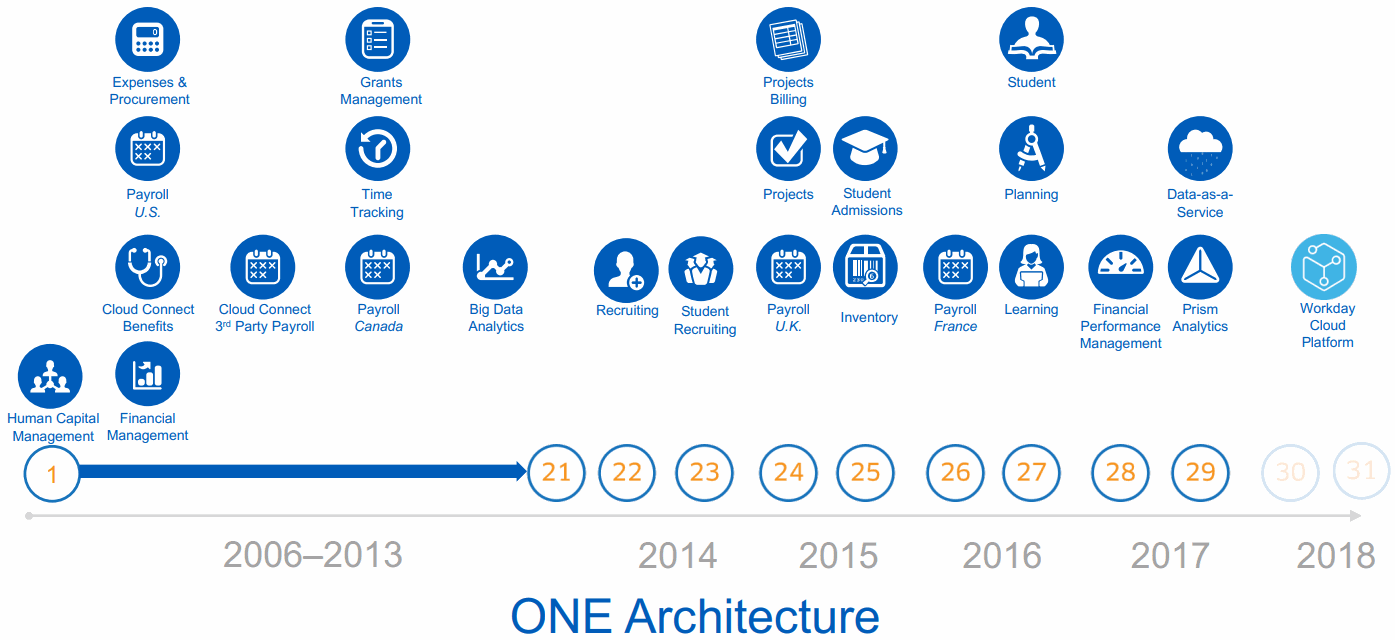

ERP(Enterprise Resources Planning)とは企業経営のベースとなる企業資源要素(人財・モノ・金・情報)を効率的に活用するための企業リソースの見える化のための企業の統合基幹業務パッケージであり、ワークデイはクラウドERPカンパニーとして、まずは人事と財務に絞って創業された。

採用、教育、人事評価、人材管理・配置、給与の支払い、就業時間管理といった機能を運用しやすいよう単一のアプリケーションに統合されたワークデイの市場評価は高く、顧客満足度も97%。

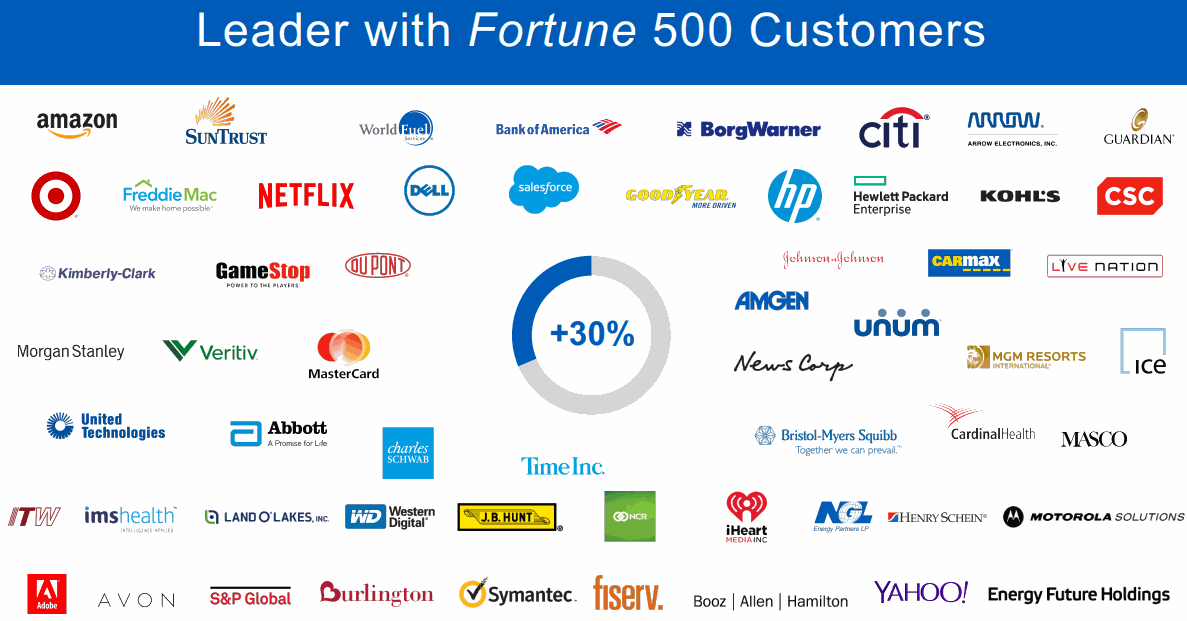

このようにワークデイの顧客はグローバル大企業も多くカバーしている。

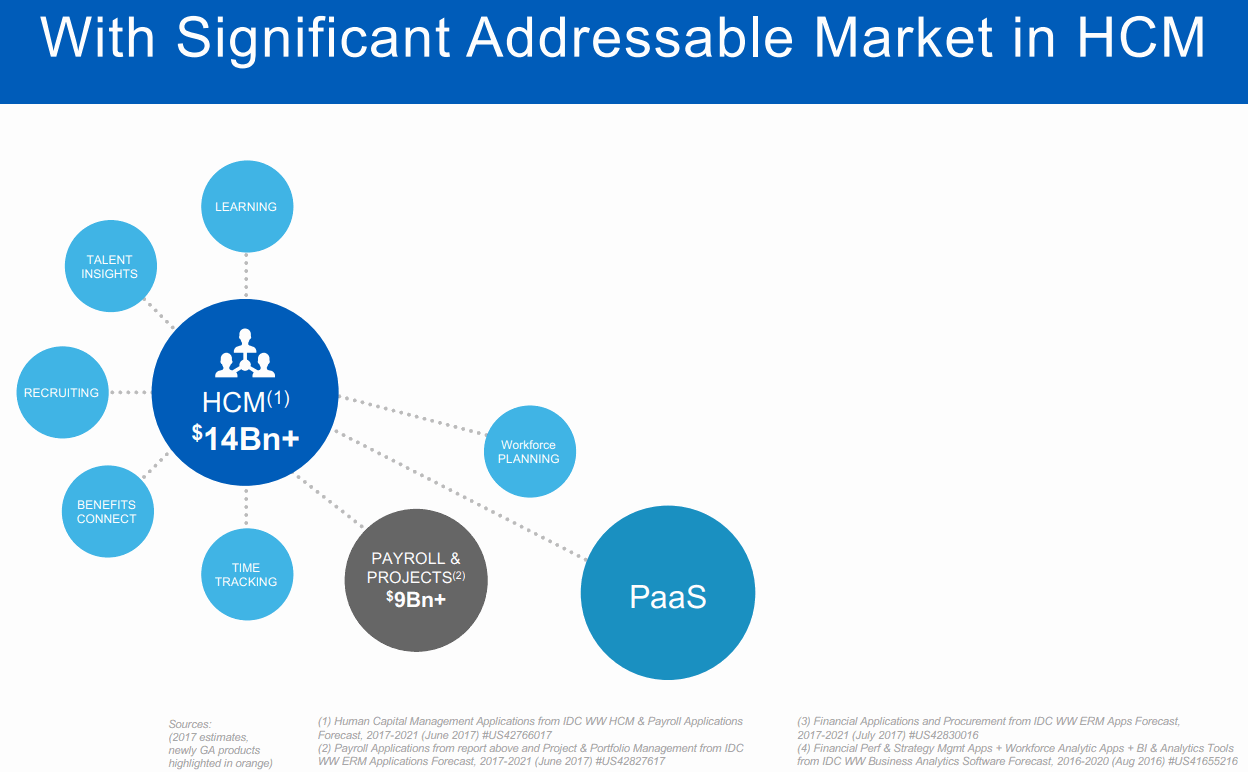

ワークデイの人事管理(HCM)ソリューション

Human Capital Management (HCM) =人財管理

ワークデイは主力事業であるHCMに強く、今やFortune 500の30%以上の企業がコア人事システムにWorkdayを採用している。

最近流行のAIの導入もキャッチアップしはじめた。たとえば顧客企業の優秀な従業員が1年以内に辞める確率を90%以上の精度で予測できる(データ量に依存)。

具体的には報酬額の程度、LinkedInでやたら多くの人とつながっている、その職務の人材の他社との争奪戦の激しさ、などのデータから予測。

SAPやORACLEからシェアを奪っている。(対抗してSAPもORACLEも買収などでクラウド化を急いでいる。)

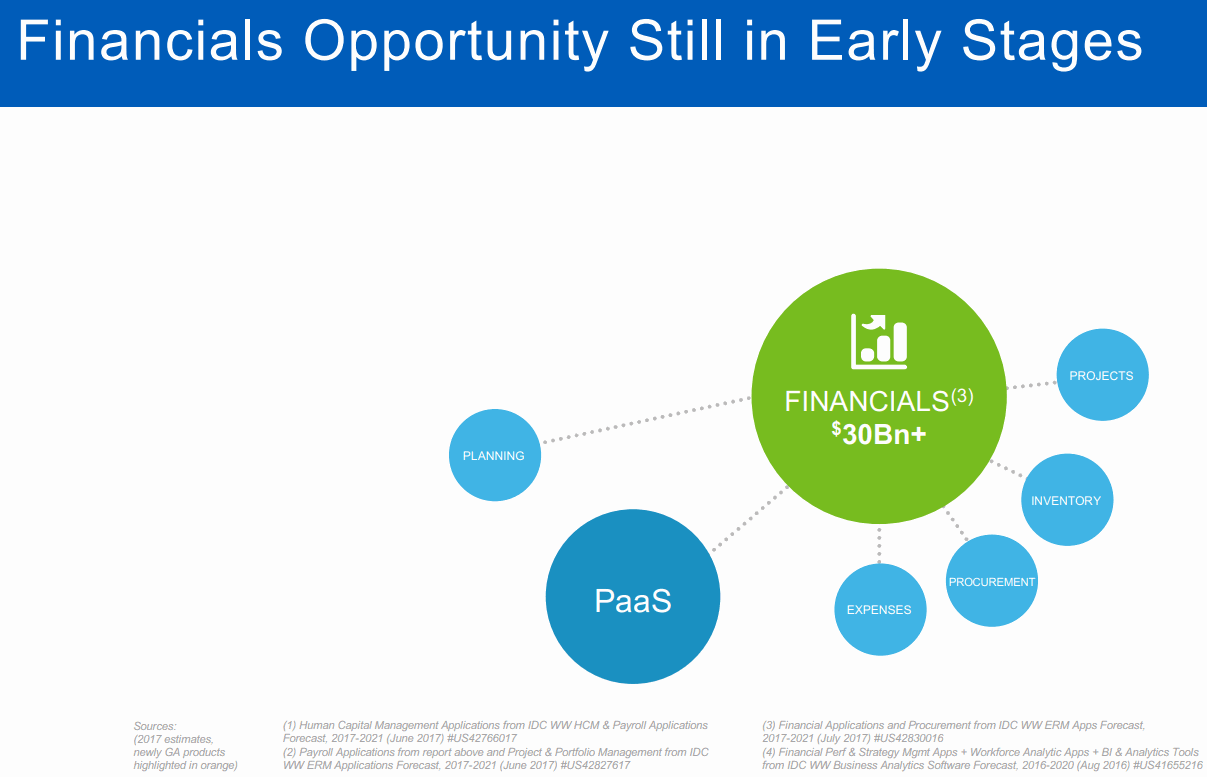

ワークデイの財務(FMS)ソリューション

Financial Management Solutions(FMS)

会計、集計、プランニング、調達、プロジェクト、報告、分析を単一の財務管理システムでビジネスの全体像を正確かつ迅速に把握しやすくするソリューション。

こちらもAIの導入もはじめており、たとえばAIがデータに基づき支払い期限を守らない企業を予測したりしてくれる。

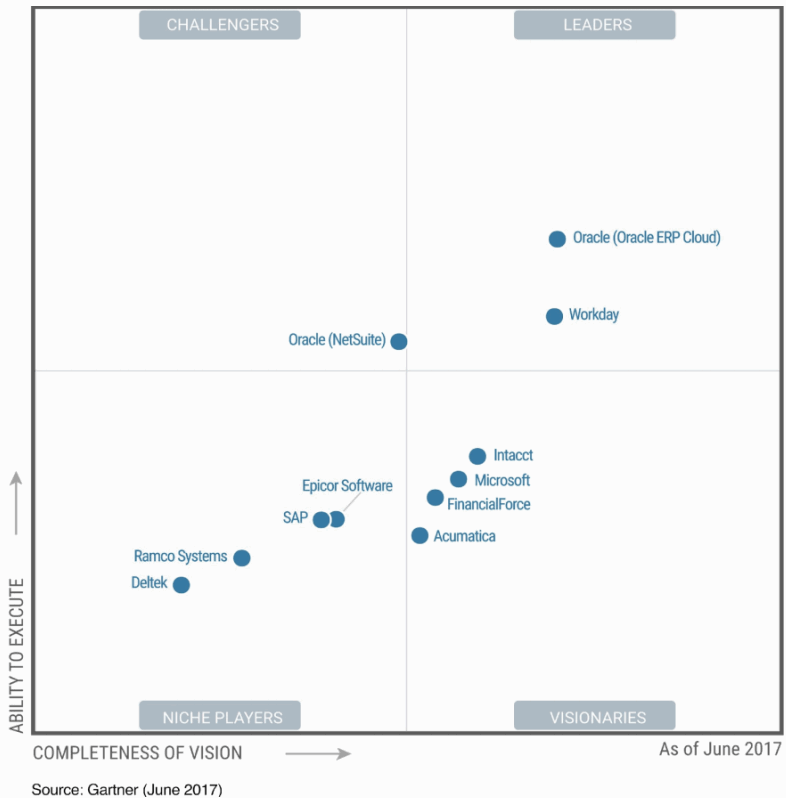

人事と財務というコア領域に特化したワークデイだが、ERP市場全体ではまだまだオラクルとSAPのシェアより小さく、ワークデイの伸びに危機感をもった競合他社の値下げ圧力や買収によるクラウド戦略の補強などは激しくなる一方だろう。

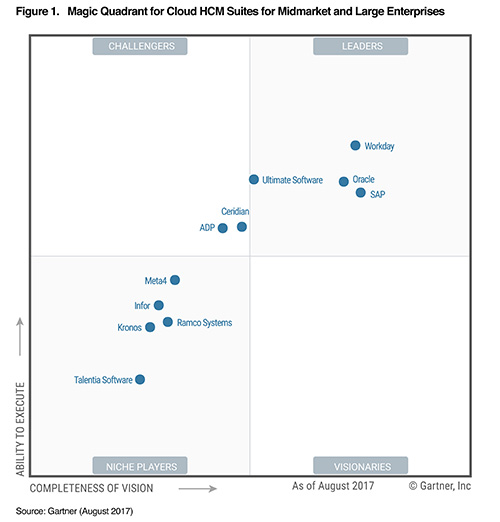

Source: ガートナー

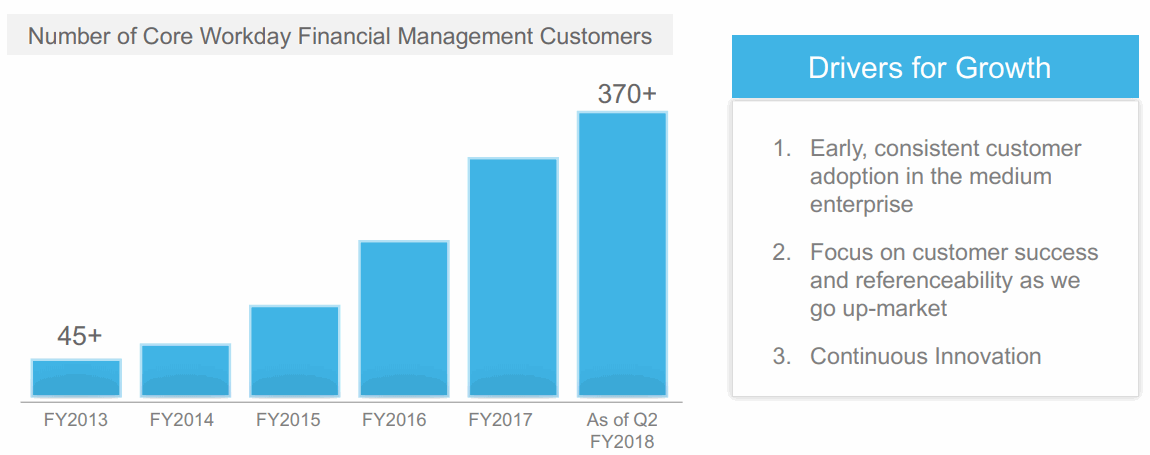

まだワークデイのFMSはアーリーステージであって、導入企業数の増加トレンドは以下の通り。

強力なクラウドHCMのポジションからうまくクロスセルができている。

パートナー企業と連携したエコシステムの形成

クラウドサービス同士で形成するエコシステムもワークデイの特徴で、人事と財務に特化したワークデイ、CRM(顧客関係管理)に強いセールスフォース、ITサービスでServiceNow、保険のGuidewire、医療のathenahealthなどをAPIベースでのアプリケーション連携でパートナーシップを構築している。

また、各国ごとに税制などが細かく異なる給与計算機能については、それぞれの国の給与計算の有力企業と提携(Global Paryroll Cloud Partner)し、Workdayの給与計算環境をAPIを経由して連携できるようにしている。

日本では給与計算アウトソーシングで強いポジションのペイロールと提携し、各国でactivpayroll、ADP、Ascender、CDP、Celergo、CloudPay、Excelity、i-Admin、Intelligo、NGA、SafeGuard、SD Worx、Sorecoなどとパートナーシップを締結している。

また、アクセンチュアなどのようなコンサル会社がワークデイの導入をサポートするパートナーとなっている。

Workday Cloud Platformという大きな動き

その上、ワークデイ・クラウドプラットフォーム(Workday Cloud Platform)によって顧客のビジネスニーズに合わせた機能拡張やアプリケーション構築のためのPaaS(Platform-as-a-Service)に参入しエコシステムを強化する計画もある。

もともとワークデイは一言でいえばカスタマイズは”捨てて”いたのだ。

もっとも、標準の機能が豊富で95%のシステムカスタマイズが設定でカバーできる(workday調べ)ので困ることはないし、顧客のニーズを組んでアップデートしているので必要なものは揃う。

カスタマイズからの脱却によって低コストかつアップグレードも容易になったのだ。

それでも、さらなる機能拡張に関してプラットフォームとなることでビジネスニーズをよりカバーできるようになっていくということだろう。

人事管理システム分野でリーダーに選出

企業向けクラウド型財務・人事アプリケーションプロバイダとしてユーザーの顧客満足度は97%で、従来のERPアプリケーションと比較すると15%ほどの差がある。

調査会社ガートナーが発表したマジッククアドラントでは、2年連続で中堅・大企業向けクラウド・ヒューマン・キャピタル・マネジメント・スイート部門において、最上位にWorkdayが選出。

Source: Gartner Magic Quadrant for Cloud HCM Suites

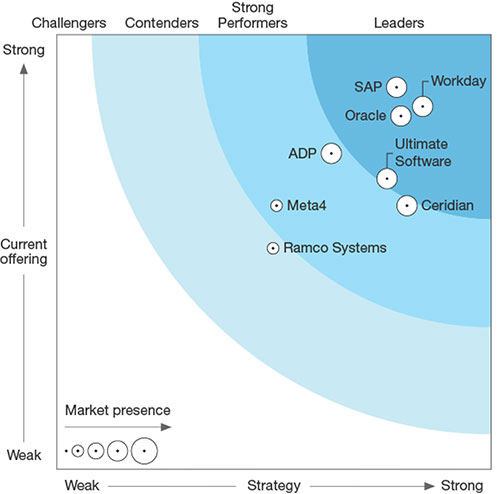

また、独立系調査会社のフォレスター・リサーチもワークデイをSaaS人事管理システム分野でリーダーと評価。

Source: Forrester Research

事業ビジョン、技術革新、ユーザビリティ、モバイルなど16の評価項目においてワークデイは最高スコアを獲得。

「Workday は柔軟性の高い事業、高度なアナリティクスおよびユーザー エクスペリエンス、統合されたプラットフォームを有し、それらに基づいて価値ある人事部門変革への明確なビジョンや、革新的なテクノロジーに対するビジョンを打ち出している。」

Source: Forrester ResearchのWorkday評価コメント

レガシーERPアプリケーションとの違い

従来のモデルに「クラウド風」機能を追加しただけの競合他社とは異なり、Workday はクラウドに対応したシステムを一から作り上げ、他社には真似のできない機能を実現しています。

via workday

レガシーなERPアプリケーションは、企業買収によって補強してきた弊害でUIなどが複雑化していること(○○証券を使っている投資家ならよく分かるだろう)、顧客の要請ごとに個別カスタマイズしてきたためアップデートが難しいといった課題があった。

前述のようにワークデイはカスタマイズは割り切って標準機能の強化とニーズを組んだアップグレードを繰り返し、シンプルなUIで使いやすさを実現した。

また、アップデートの手間とコストのかかる作業の課題も、クラウドERPであれば顧客の代わりにベンダーがアップグレードに完全な責任を持って行ってくれるので長い目で見ればクラウド型ERPは安く済む。

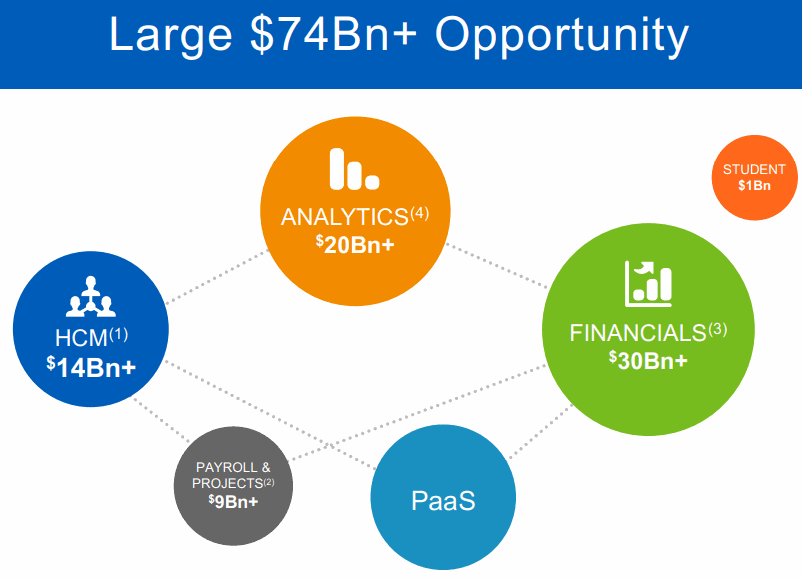

人財管理(HCM)の市場規模拡大予想はそれなり

人財管理(HCM)の市場規模は2022年にかけて年平均成長率(CAGR)は9.2%と予測(MarketsandMarkets Research調べ)されている。

ワークデイのFortune 500の顧客の大部分は元々はオラクルかSAPの顧客で、オンプレミス(自社システム)をアップグレードするタイミングで、クラウドに切り替えるという決断をし、そこで評判のよいワークデイの採用が進んだ。

ただ、SAPもオラクルもクラウド化のターン・アラウンドを行っており、クラウドHCMのリーダーとしてどこまで差をつけられるエコシステムを形成できるかが興味深い。

HCMよりFMSの方が市場規模が大きく、ワークデイはFMS市場の進出はアーリーステージだ。

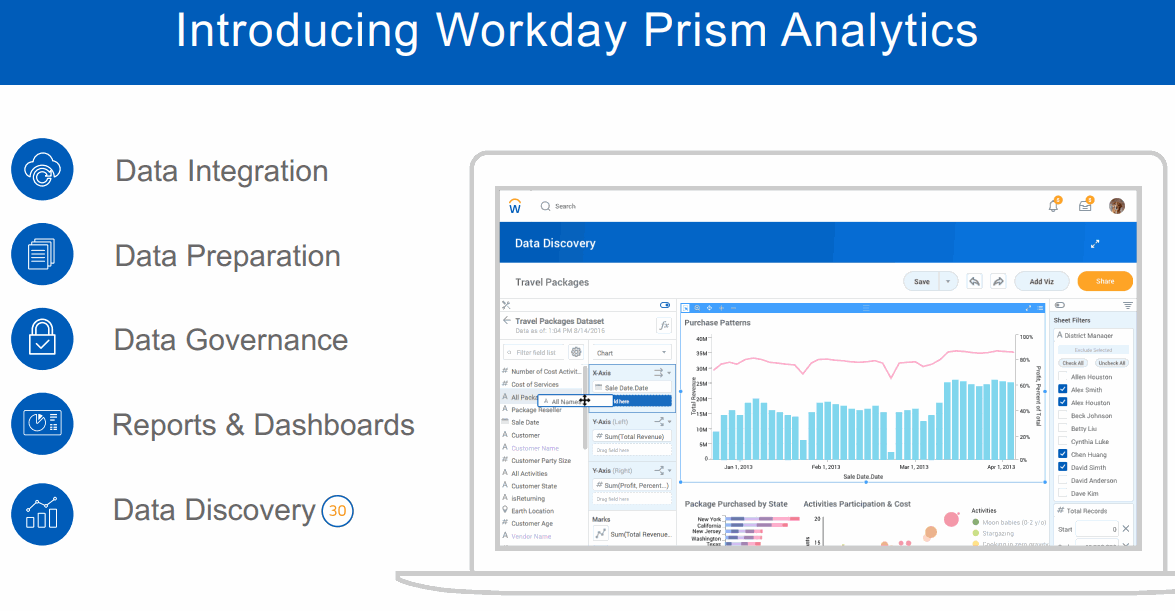

さらにHCMとFMSの統合的データを処理する立場を活かしてアナリティクス「Workday Prism Analytics」も伸びている(2016年に買収したデータ分析、データディスカバリ、データ可視化ソフトウェアを手がけるPlatforaがベース)。

ワークデイの業績推移グラフ

*2018年度に関しては2017/10/5時点のTTM(直近12ヶ月)の業績

グロスマージンは上昇傾向で、赤字構造は続く。これくらい攻めた経営をしないとSAPやオラクルがクラウド化でシェアを奪い返しにくるため、時間的猶予を与えないで一気にプラットフォーム化したいというところだろう。

ワークデイのような赤字だが伸びている企業の見方は以下で解説している。

いったん顧客を獲得してしまえば、ワークデイの評価が現状のままであればスイッチするリスクが非常に低いので先行投資で営業を強化している。サブスクリプション収入は安定的に伸びている(42%増)。

ワークデイが評価されたサービスとはいえ業績はもちろん競合他社の動きに影響される。

ワークデイの株価チャート

サブスクリプションモデルで売上を順調に伸ばすワークデイの株価も期待先行で上がった後、長い横ばいが続いていた。

たまにワークデイが「買収ターゲットとして…」という記事があるが、買収期待でワークデイを買うのならやめておいたほうがいい。

というのも、ワークデイ創業経緯を前述したように、オラクルに敵対的に買収されたことで、創業者のデイブ・ダフィールドは次はこそは敵対的買収が仕掛けられないよう、ワークデイは予め企業乗っ取り防止の議決権行使の二重構造(Alphabetと同様)を採用し、デイブと共同創業者のアニール・ブースリ(Aneel Bhusri)が議決権の90%をにぎっている。

ワークデイの競合

オラクル(ORCL)

Oracle Corporation

2016年にクラウドERPで中小企業に強いNetSuiteを93億ドルで買収。

Oracle ERP CloudとPeopleSoftとあわせ全面的にワークデイと競合している。

SAP

2014年にクラウドによる経費清算システム会社のコンカー(Concur)を83億ドルで買収。

2012年に調達業務のクラウド化、バイヤー・サプライヤ向けクラウドベースのネットワークベンダーのアリバ(Ariba)を43億ドルで買収。

2012年に人事・タレント管理クラウドサービスのサクセスファクターズ(SuccessFactors)を35億ドルで買収。

このようにオラクルもSAPも買収でクラウド領域を補完している。

アルティメット・ソフトウェア・グループ(ULTI)

The Ultimate Software Group, Inc.

最も成長が早いテック企業17位にフォーブスが選んだ人事管理ソフトウェア開発企業。

ワークデイの決算は以下の記事で補完的にまとめています。