ServiceMaster Global Holdings, Inc.【NYSE:SERV】

サービスマスター・グローバル・ホールディングスは、ハウスクリーニングのサービスマスター、害虫駆除・予防サービスのターミニックス、家事代行のメリーメイドなどの清掃・ペストコントロールで米国最大シェアの企業。

日本でいうところのダスキンなら皆さんご存知だろう。そのダスキンはサービスマスターのライセンスをうけてフランチャイズ展開し成長してきた企業なのだ。

地味なビジネスでコツコツと業績伸ばすサービスマスター

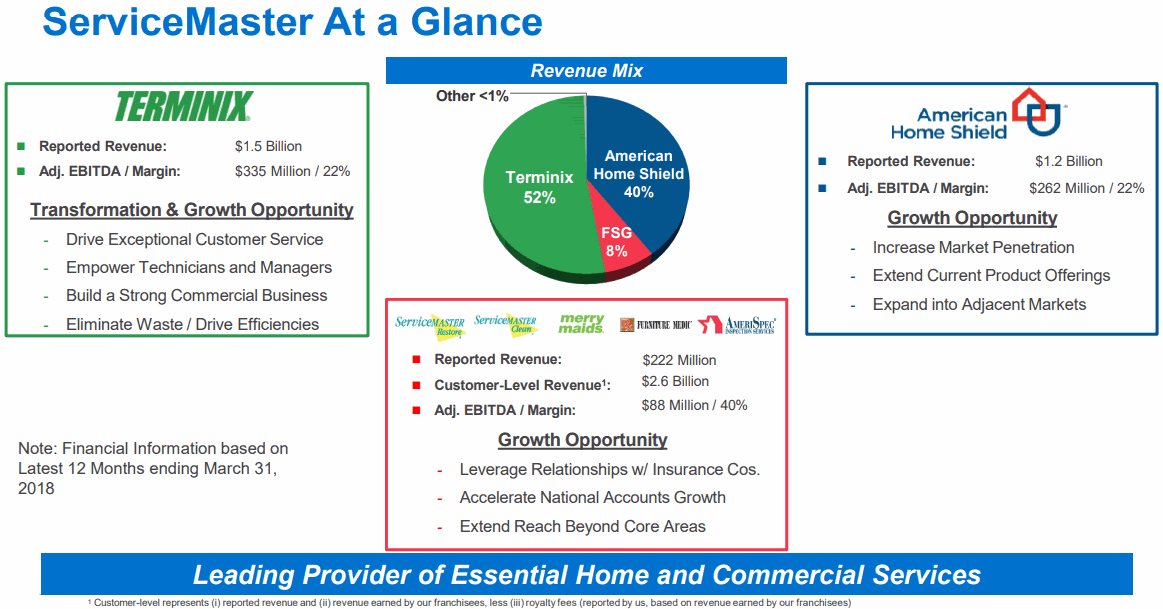

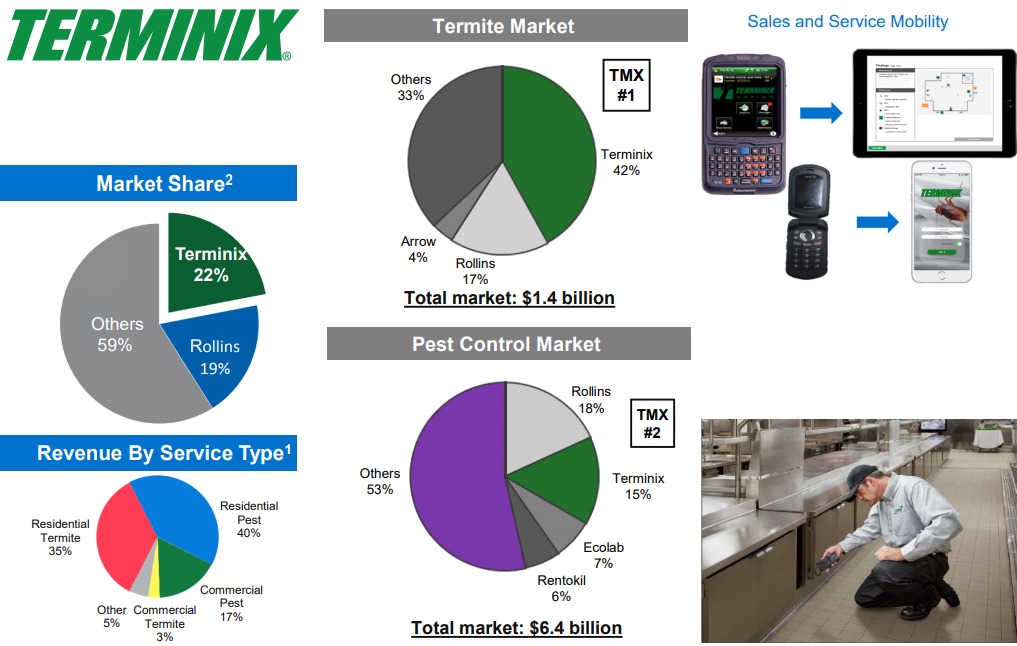

ペストコントロール(害虫・害獣駆除)のTerminix(ターミニックス)が主力。

ターミニックスは米国47州を中心に、22カ国で展開。TAMは80億ドル。

Terminixの名前はTermite(=白蟻)からきているようにシロアリ駆除で圧倒的シェア。

より市場規模が大きく断片化した市場のペストコントロールでは競合ローリンズに次ぐマーケットシェア2位で、シロアリと合わせると僅差でシェア1位となっている。

米国で最大の競合はローリンズでそれ以外は断片化した市場だ。

ローリンズの株価チャートを見ると驚くほど割安感ないまま順調に推移している。コツコツビジネスのリセッションプルーフ企業の投資家需要は高いようだ。

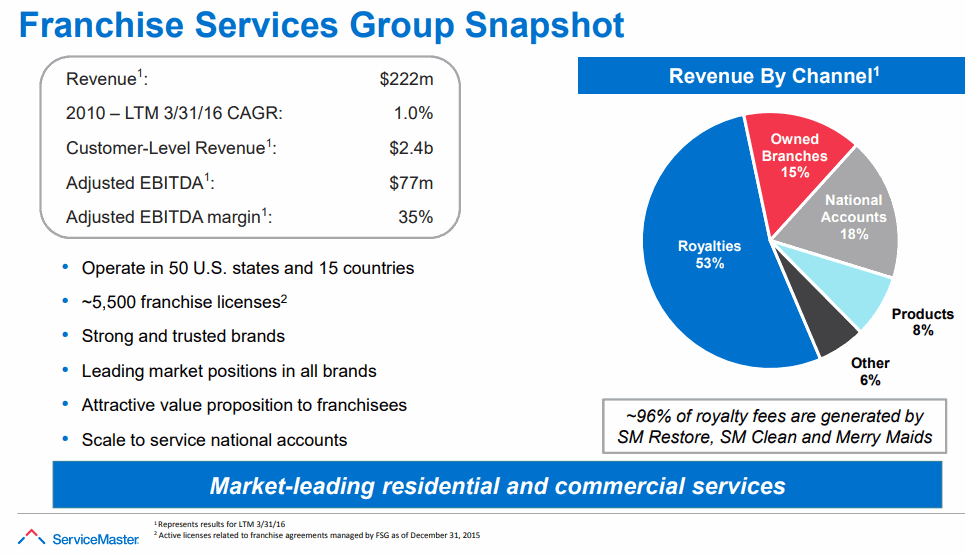

FSG(Franchise Services Group)はプロの清掃サービスのサービスマスター、家事代行のメリーメイドなど。

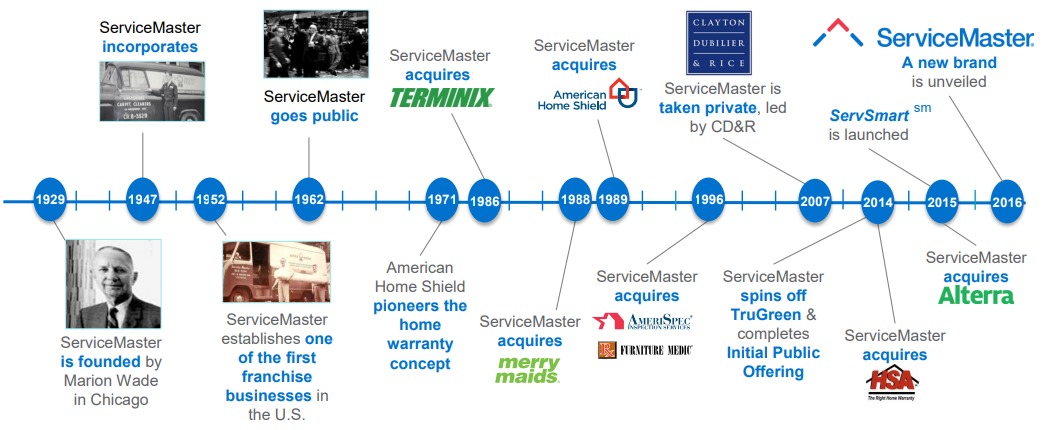

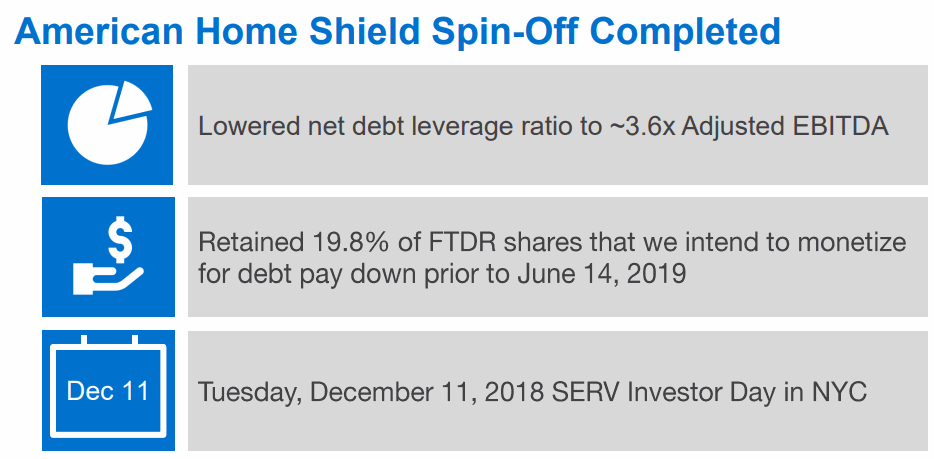

American Home Shieldはスピンオフを完了。同社はFrontdoor Inc(NASDAQ:FTDR)となっている。

FSG(Franchise Services Group)はフランチャイズベースだけあって売上高の53%はライセンス提供によるロイヤルティー収入。

サービスマスターからライセンス提供をうけた日本のダスキンなどからロイヤルティー収入が入ってくる。

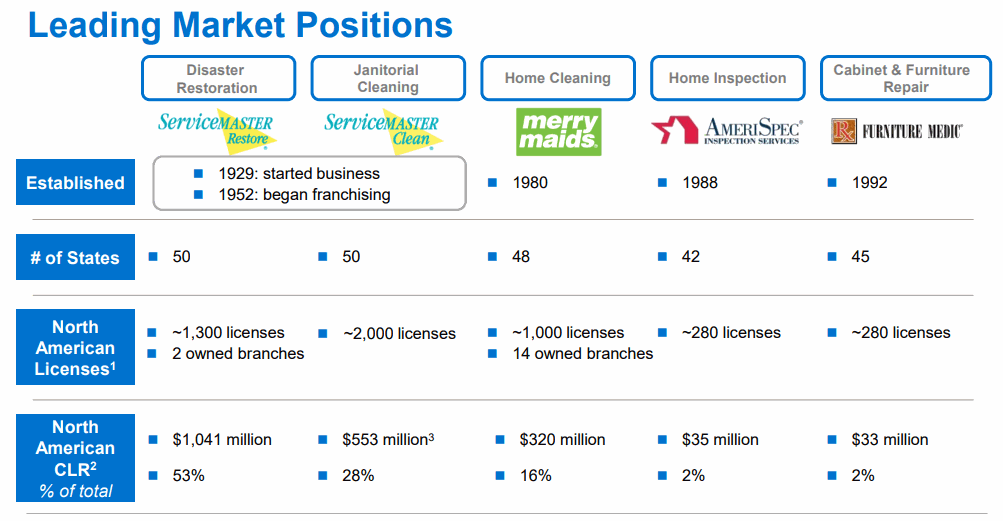

多くが買収したサービスだが、マーケットポジションは全てのブランドでリーダーとなっている。

米国全土、10カ国で展開。

ダスキンのサービスで知るサービスマスターのブランド

読者になじみの深いであろうダスキンに提供されたサービスマスターのライセンスの流れを中心にサービスマスターのブランド・提供サービスを具体的にチェックしていこう。(日本語資料出典はダスキン)

ダスキンは1971年1月に米国サービスマスター社と事業提携しライセンスをうけサービスマスター事業を開始。

サービスマスター・クリーンなど、家庭向け・事業所向けにプロのそうじサービスを提供。

家庭向けの売上の36.5%が定期性のサービス売上で残りはスポット注文(単発契約で時間単位でお客様のもとに伺う)。家庭向けはエアコンと水回りだけで売上の半分を占める(ダスキンフランチャイズ)。

ダスキンフランチャイズのサービスマスター全体では59%が事業所向けサービスとなっており、事業所向けではコントラクト(日常清掃)とハードフロアが売上の約6割を占める。

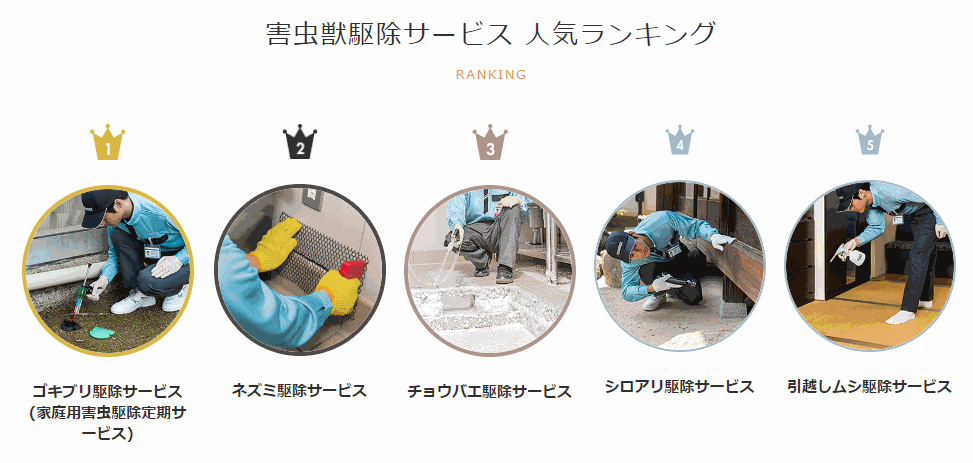

ダスキンは1977年4月害虫獣駆除事業(現ターミニックス事業)を開始

ゴキブリ、シロアリ、ハチなどの害虫、ネズミや鳩などの害獣を人と環境に配慮した方法で駆除・予防。

ダスキンが害虫駆除事業を始めた後の1986年にサービスマスターは現在主力のターミニックスを買収しており、その後ダスキンと事業提携している。

ダスキンは1989年7月にサービスマスターとの事業提携によるライセンス提供をうけメリーメイド事業を開始。

メリーメイドは米国最大の家事代行フランチャイズで1988年にサービスマスターが買収した翌年にさっそくダスキンにライセンス提供。

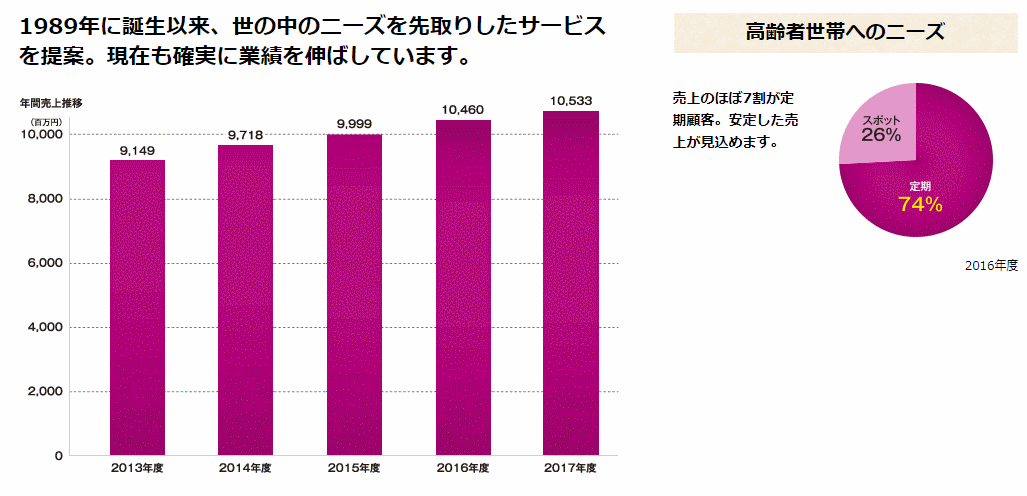

売上の74%が継続的契約による定期性の売上(ダスキンフランチャイズ)

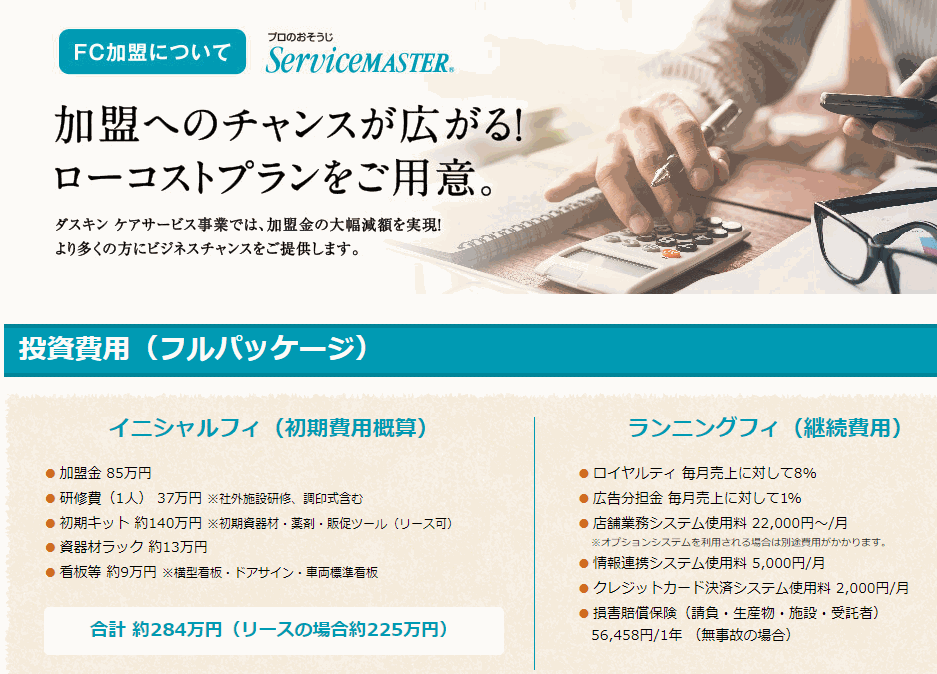

サービスマスターのライセンス提供を受けたダスキンフランチャイズの仕組み

ダスキンによるサービスマスター事業フランチャイズのロイヤルティフィーは毎月売上に対して8%、広告分担金は毎月売上に対して1%といった内容。

以下は、ダスキンのメリーメイド事業の業績。

家事代行サービスのメリーメイドは定期サービスが74%と安定的なビジネス。

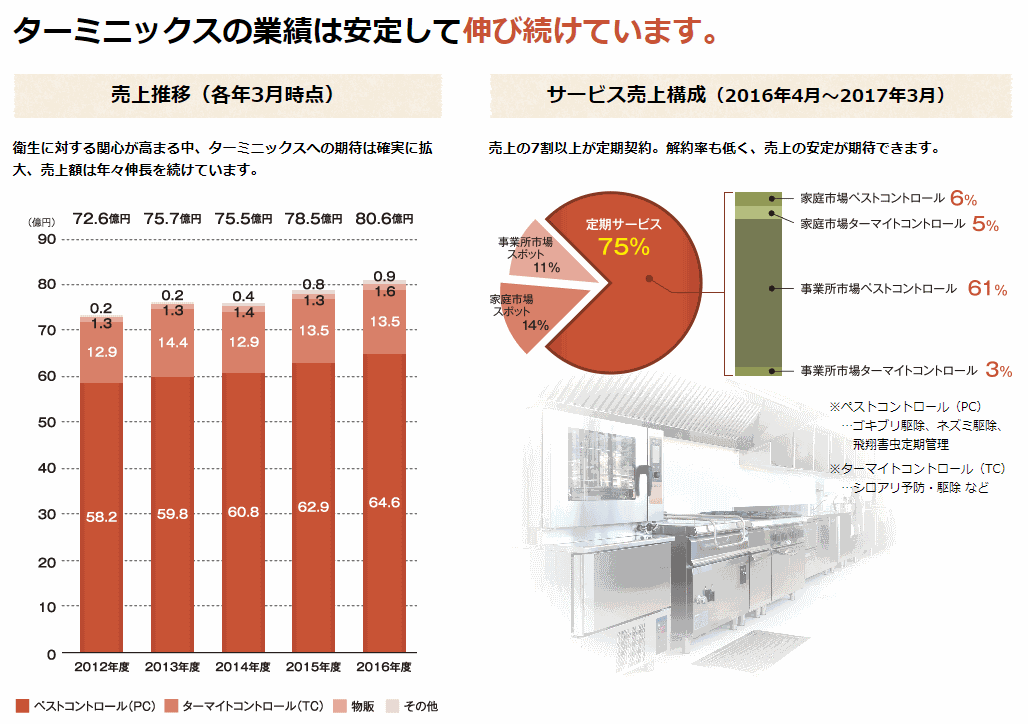

ターミニックス事業は1度きりの駆除サービスでなく定期衛生管理サービス中心で定期サービスが75%(ダスキンフランチャイズ)と解約率も低く安定的なビジネス。

米国ターミニックスと違い、ダスキンでは事業者向けが中心。米国と日本の住環境の違いも反映されているかもしれない。

ダスキンのターミニックス事業の顧客は害虫・害獣との戦いが死活問題な飲食店が中心。

ターミニックスは薬剤をなるべく使用しない(レスケミカル)で、予防管理に重点をおいた I.P.M(総合的有害生物管理) を推進。

できるだけ薬だけに頼らないところが、競合の化学ベースで成長してきたエコラボとの違いか。エコラボは複数の衛生ソリューション(節水できる洗浄など)からクロスセルで事業者向けにペストコントロールを提供できるのが強みだ。

害虫駆除業界は非常に断片化した業界で、ローリンズ、エコラボの他の競合企業はRentokil。日本でもダスキンですらまだシェアをとっていける余地がある。

余談だが、日本最大規模のサービスマスター・クリーンのフランチャイズであるダスキンムサシノが2016年にはグローバル部門での最も成長率をみせた企業としてServiceMaster Clean and ServiceMaster Restore International Growth Awardを獲得している(Merry Maids部門でも同様に獲得)

ダスキン武蔵野は17年連続増収の株式会社武蔵野のダスキンフランチャイズで、代表取締役の小山昇社長は中小企業の経営コンサルティング方面で著書も多い。

ダスキンムサシノが賞を取るほどフランチャイズの中で優れているというのはもちろんだが、事業のベースとして連続増収しやすいビジネスであるというのが大きいだろう。

リセッション・プルーフ(不景気耐性)が比較的あるということだ。

ServiceMasterの業績データ

サービスマスター決算まとめ

・スピンオフで害虫獣駆除と住宅等施設クリーニング代行などに絞られた

・地味だがコツコツ伸びる害虫獣駆除は住宅向けはシェア1位だが法人向けが弱く買収で補強誰もいない深夜に地味な企業を配信するという最高に空気なTweethttps://t.co/6kLoWMVdNB

— 米国株 決算マン (@KessanMan) February 27, 2019

ハリケーンの影響などもあった。

<サービスマスターの株価>

サービスマスターの決算を時系列でまとめる

<ServiceMaster ’18 Q4決算> 2019/2/26

EPS(Non-GAAP) $0.19 予想 -$0.02

売上 $457M (+11.7% Y/Y) 予想 +$10.65M

<ServiceMaster ’18 Q3決算> 2018/11/6

EPS $0.67 予想 -$0.10

売上 $873M (+9.5% Y/Y) 予想 +$8M

<補足>

サービスマスターのターミニックス事業全体では80%~85%のリテンションレート(顧客維持率)と非常に高い。

競合の害虫駆除企業ローリンズの住宅向けリテンションレートは76~85%と、住宅向け比率が高いターミニックス事業はローリンズより競争力がありそうだが、事業者向け比率が2割と低いターミニックスに対し、ローリンズは4割と商業施設比率が高く、ローリンズの事業者向けのリテンションレートは88-90%と高い。

ローリンズは競合ではあるものの、基本的に害虫駆除はエリアごとのドミナント戦略が有効で、それに伴い淘汰されることなく断片化したペストコントロール業界は特定のエリアをドミナントしている小規模企業の買収による成長戦略余地がまだまだあるということだろう。