PetIQ, Inc.【NASDAQ:PETQ】

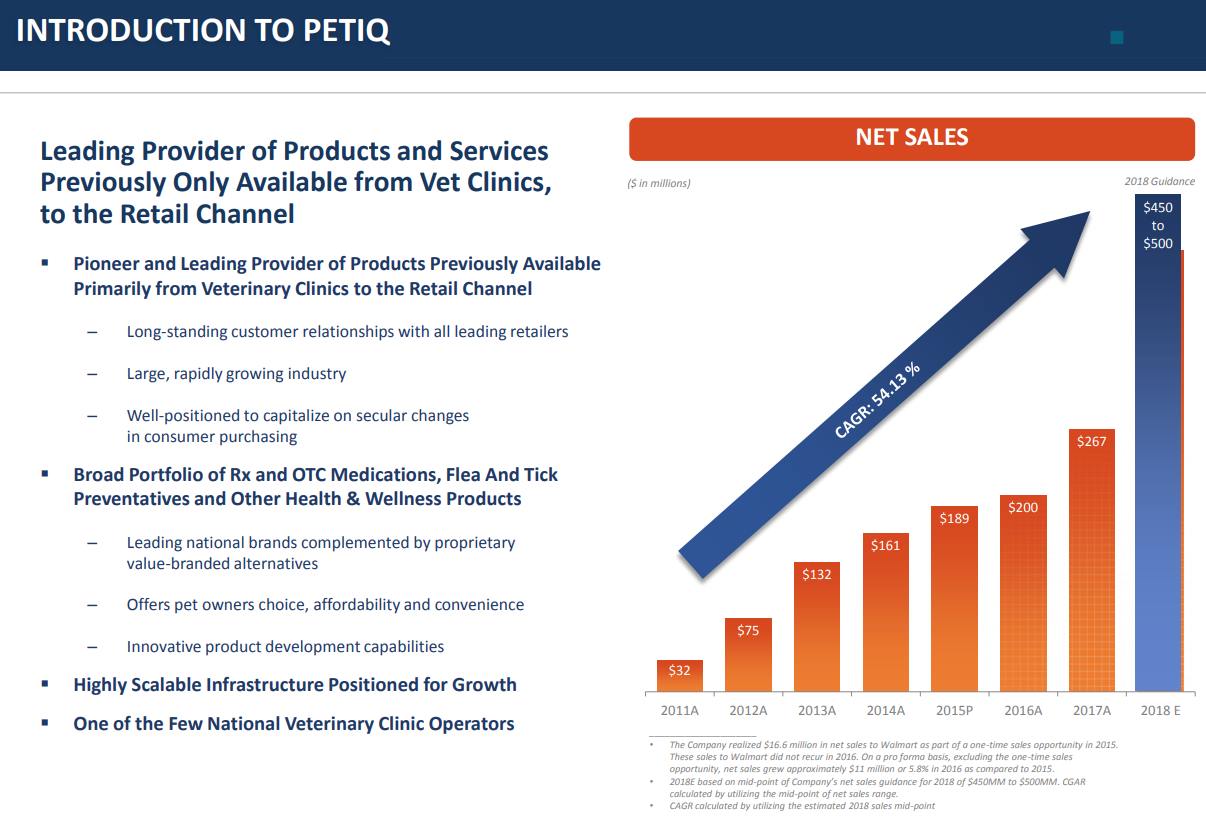

PETIQは米国のペット医薬品メーカーかつディストリビューター。

米国で2900以上の簡易動物クリニック(ワクチン接種などの手術を必要としない獣医サービス)をペット用品店や主要小売店などに併設しているVIP Pet Careを2018年1月に買収し、医薬品・卸・クリニックとペットヘルスケアの垂直統合プロバイダとなっている。

ペット産業の垂直統合ヘルスケアプロバイダとなったPETIQ

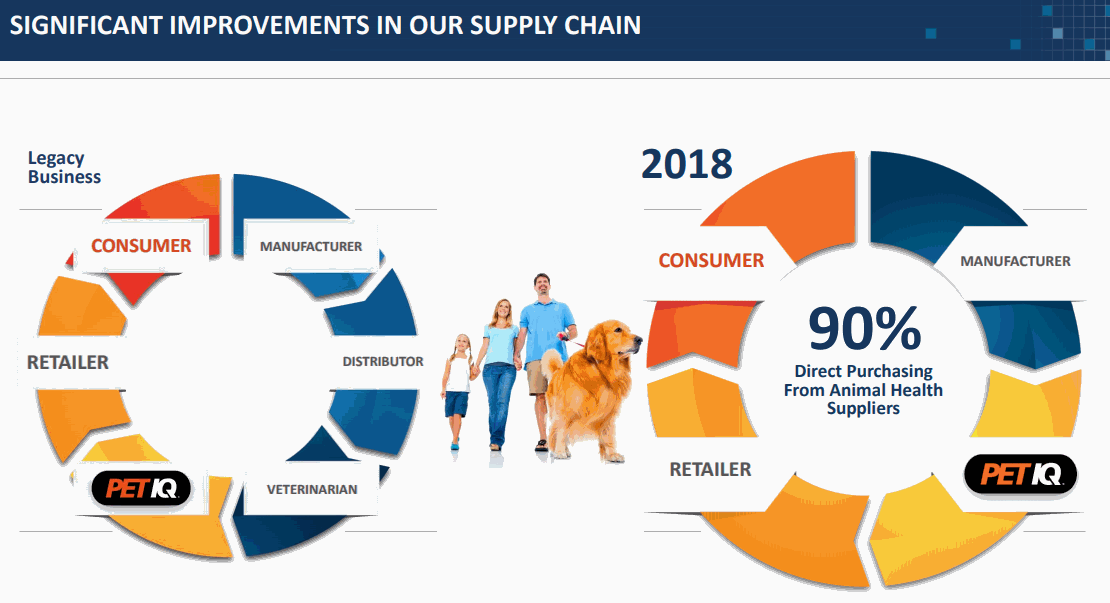

PETIQは2010年創業当初は米国のペット医薬品のディストリビューター(卸売)としてスタート。

その後、成分が同じでお手頃価格の自社ブランド医薬品を開発しはじめ売上の40%(2017Q1時点)まで占めるように成長。

動物病院からしか買えなかった従来の一部の動物向け医薬品(たとえばFrontline PlusやHeartgard Plus)を一般的な小売店などでも買えるようにしたのがPETIQのビジネス。

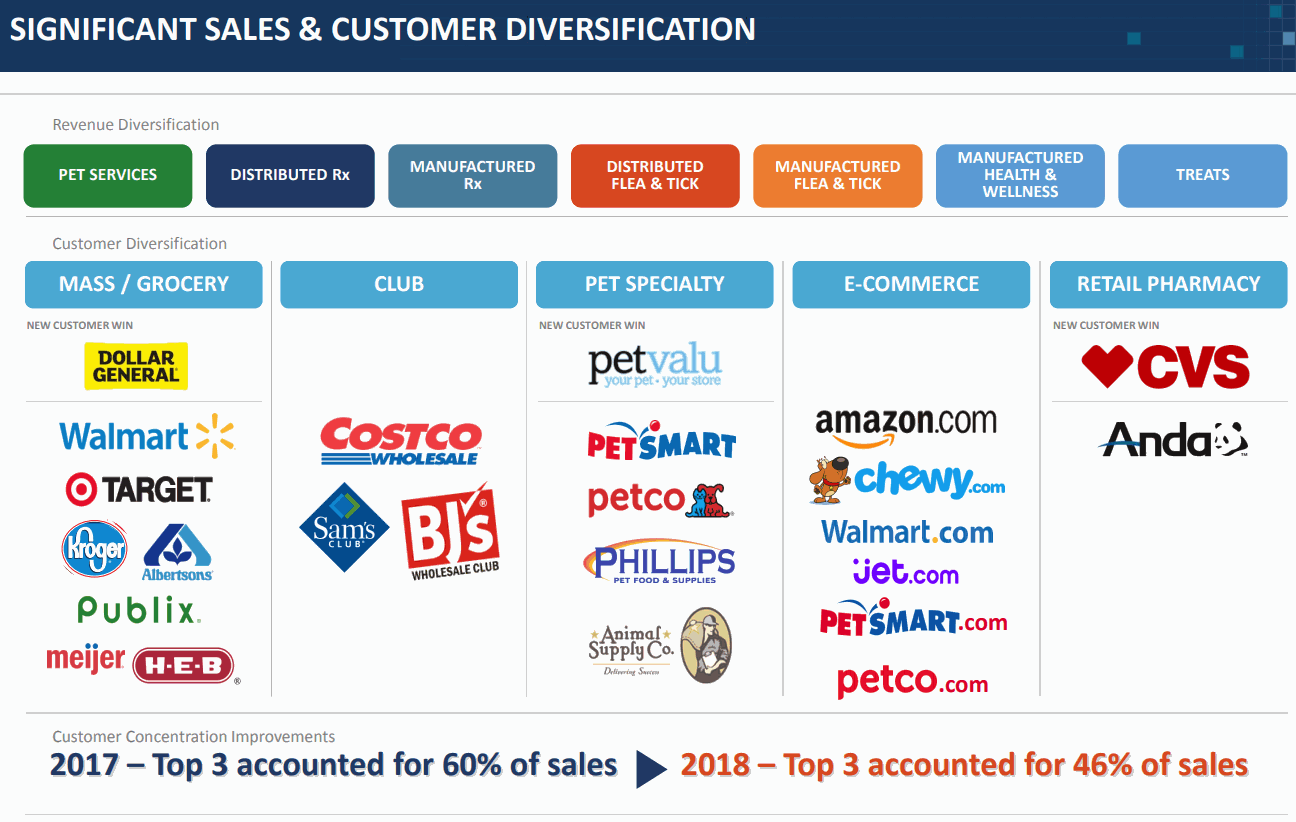

具体的にはペット向けで頻繁に消費されるノミ・ダニ防止薬などをいちいち動物病院まで行かないで最寄りのウォルマートなどの小売りチェーンやペット用品店、CVSなどの薬局で買えるようになっている。

200以上の自社ブランド(割高ブランドと同じ成分で安価にしたペット用医薬品からペットケア用品やペットフードも)から、処方箋が必要な著名ブランド医薬品の流通まで40以上の小売チェーンとのパートナーシップと4万以上の店舗・施設に配送している。

ペット産業は成長産業

中でもペットフードよりペット用医薬品などの伸びが安定的と予想。

2001年以来、米国のペット支出は2~3倍まで膨れ上がり、特にペット向けの処方薬やOTC医薬品の支出の肥大化が成長ドライバーとなっており、PETIQは従来の獣医が提供していたペット向け医薬品より安価(最大50%OFF)で同成分の製品によってペットオーナーの節約とペットの医療アクセスを改善し、マーケットシェアを獲得してきた。

米国のペット産業は淡々と拡大。

人間向けに苦戦する食品企業大手によるペットフード新興企業の買収が今年相次いだ。

ペット保険や動物臨床検査機器なども高い成長が続く。 pic.twitter.com/iT09ZVdQaF

— アメリカ部/米国株投資アンテナ (@america_kabu) May 7, 2018

米ペット用品協会(APPA: American Pet Products Association)によると、2017年には米国におけるペット関連の支出は約700億ドルと年々増加。そのうち約半分はペットフードに費やされた(ナチュラル志向で単価が上昇)が約183億ドルは獣医ケアに費やされている。

ペット向け医薬品(処方箋が不要の薬)が動物病院に行かなくてもウォルマートなど一般的な小売チェーンでも売られるようになってきて伸びている。https://t.co/PHbLpPUGkX pic.twitter.com/vd5HrMu2qS

— 気になる企業調べる🐘 (@kininaruzou) August 15, 2018

人間でも、OTC医薬品(Over The Counter)など一般用医薬品は病院にいかずとも薬局で、あるいはネット通販でも買えるようになったように、ペット用医薬品にもトレンドの一部変化。

PETIQのビジネスは垂直統合がポイントでウォルマート依存が最大のリスク。

PETIQの原点であるディストリビューターとしてFrontlineやHeartgardなど動物病院でしか買えなかったブランドを一般的な小売店で買えるようにしているわけだが、これらブランドは高額だ。

ということでたとえば犬のノミ・ダニ退治薬のK9 Advantix IIと同じ成分で安価なPETIQの自社ブランドであるPetLock MAXなど200以上の自社ブランドを開発し、それが伸びている。

そして、VIP Pet Careを2.2億ドルで買収し小売店併設型の獣医サービス拠点を獲得したことで、簡易診療(予防診療)から処方箋、開発から医薬品販売までを垂直統合的に手がけることができるようになっている。

PETIQが買収したVIP Pet Care

26の地域で利便性の高い立地で2900の動物クリニックやウェルネスセンター(2023年までにさらに1000店舗を開設予定)、1400人の獣医、2017年には100万匹以上のペットを診療。

VIP Pet Careを買収した後、VETIQという自社ブランド(2013年に誕生したジェネリックブランド)でウェルネスセンター(VetIQ PetCare)を2018年から開設しはじめた。

2023年までに1000拠点をオープンする予定のVETIQ Pet Careというウェルネスセンターは一体何なのか?

内容としては買収したVIP Pet Careとほぼ同じだがウォルマート(Walmart Supercenterは巨大)のスペースを借りる点が大きな違い。

ウォルマートは店舗内のスペースを他の企業に貸しており、PETIQは日常的に顧客が買い物利用するウォルマートの立地を活かしアクセスを向上し、ウォルマートにとってもついで買いを誘発できるかもしれない。

<VETIQ Pet Careの特徴>

- 手頃な価格で便利な獣医サービスをアクセスしやすいロケーションで提供

- 明朗会計

- 予約不要

- 獣医師もちゃんと配置されてる

- 非緊急用(手術はしない)の獣医サービス(ワクチン接種や寄生虫検査・血液検査など各種検査、マイクロチップ、健康診断と健康証明書発行)などを手頃な価格で

手術などを行わないことでコストを削減し安価に提供し、ロケーションの利便性を優先し、利用しやすくしている。

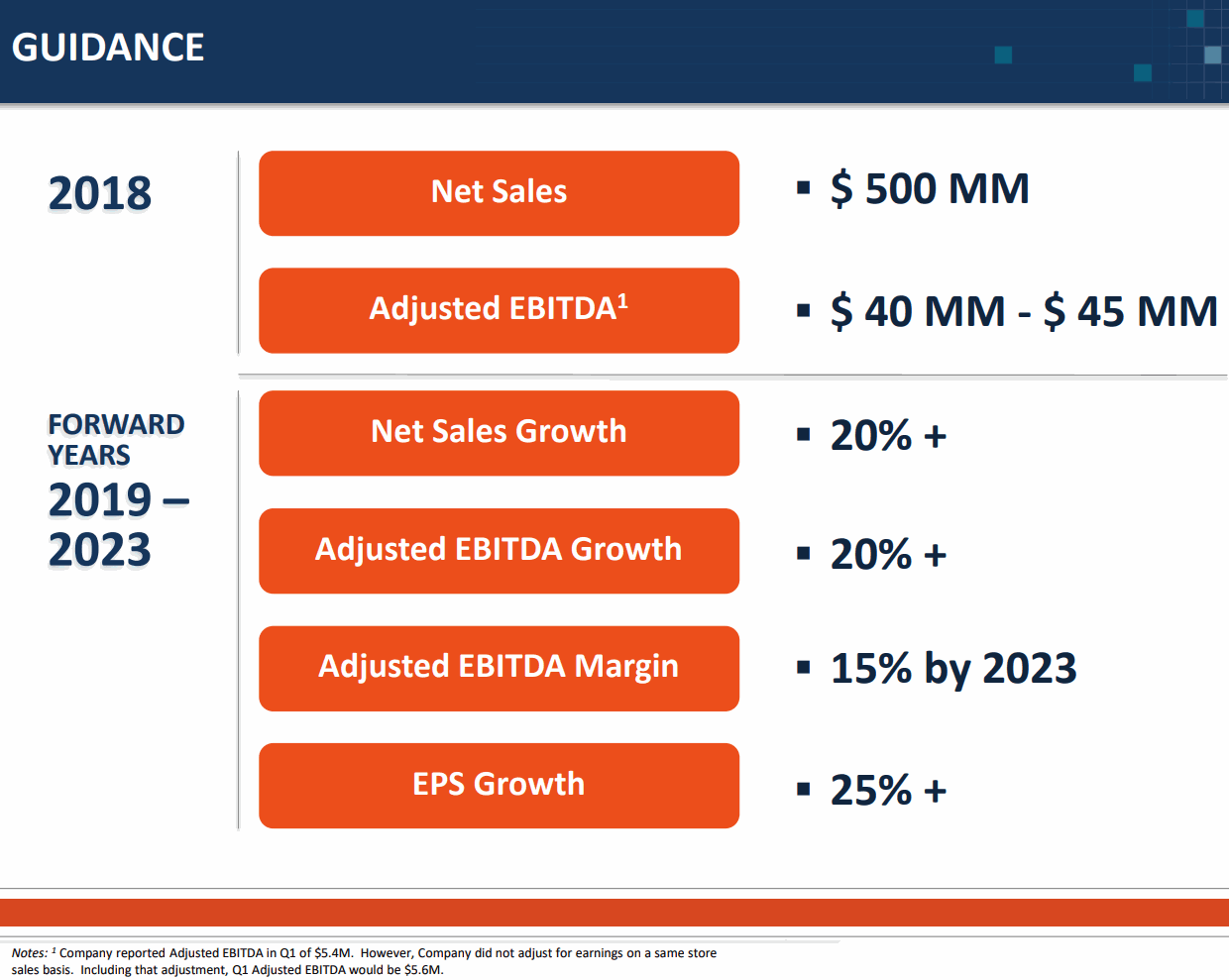

TAM(Total Addressable Market)は年平均6.2%拡大すると予想。

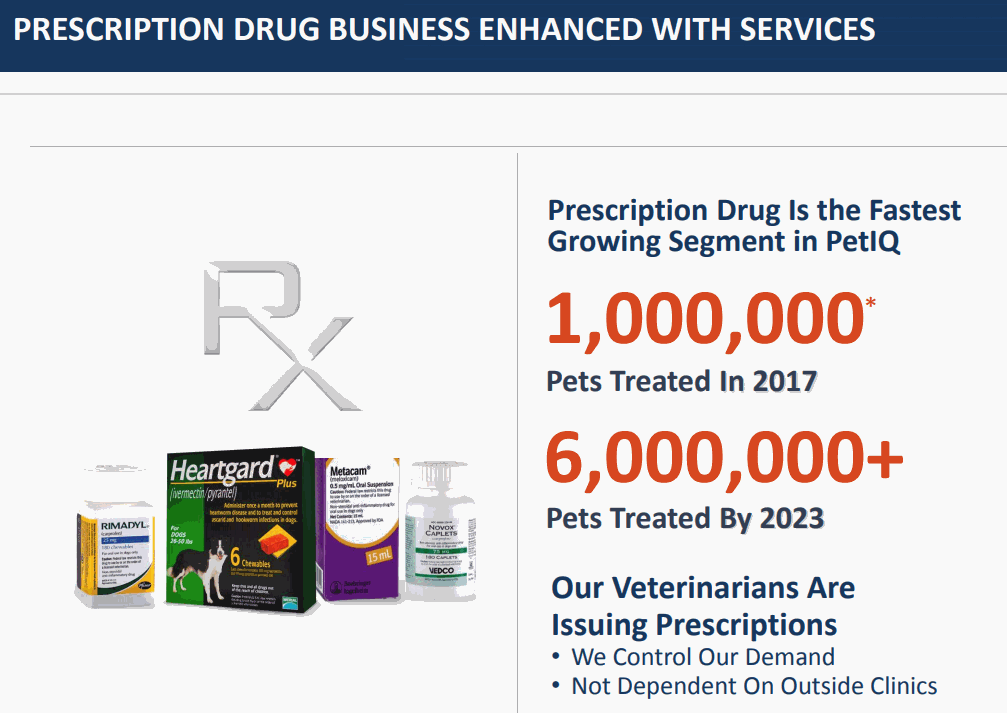

動物用処方箋医薬品がPETIQで最も伸びてる。これは薬局なんかも同様で処方薬はドル箱になってる。余談だが、そのかわり米国の薬局はフロントエンド(処方薬以外のコンビニ的な商品)の売上がAmazonなどECの影響もあり足をひっぱっていた。

PETIQはVip Pet Care買収でお抱え獣医を1400人擁し、処方箋を自社でコントロールできる垂直統合ペットケアプロバイダーになっているのが強み。

ウォルマートと一蓮托生のPETIQ

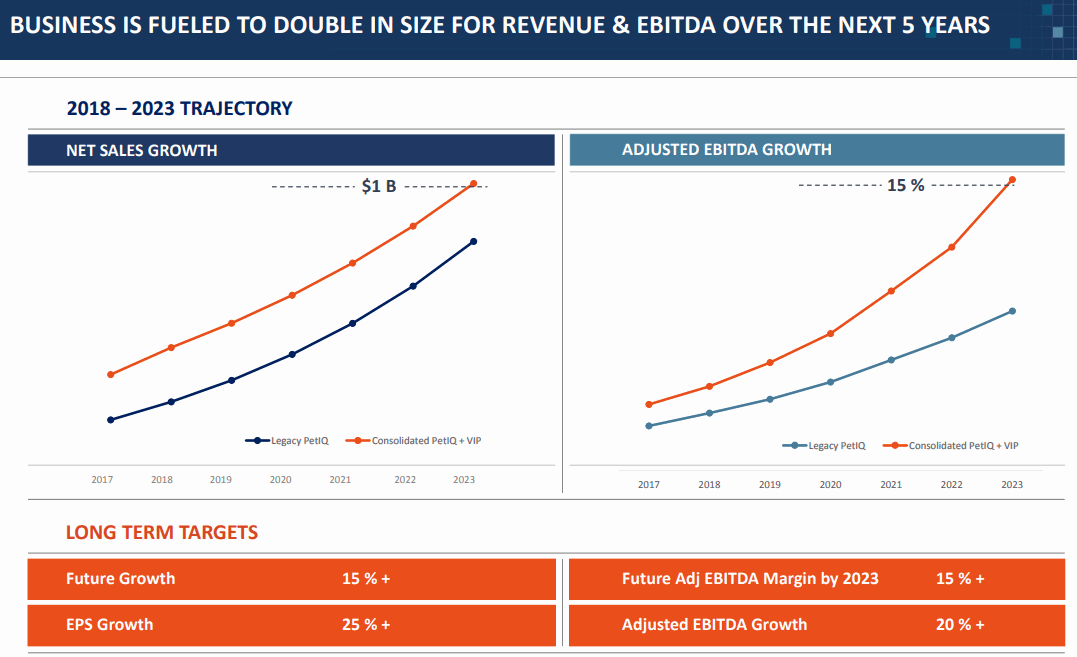

興味深いのはウォルマートとウォルマートのホールセール(コストコみたいな形態)のサムズクラブでPETIQの売上高の半分を占めて依存度合いが極めて強くリスク要因だったのが分散してきたにも関わらず、2018年から2023年にかけてVetIQをウォルマートに1000店舗の大量出店計画とウォルマートに再度依存する形になっている点だろうか。

ウォルマートの客足の減速の影響をうける可能性もあるだろうし、ウォルマート依存が行き過ぎると2015年にウォルマートがPETIQの一部商品を取り使わないという方針で1700万ドルの売上減をくらったようなリスクもあるだろう(ただしウォルマートは別のPETIQの新商品Advecta3を取り扱うこととなったのである程度相殺したが)。

ウォルマートの次に売上高を依存(10%超え)しているのはTEVA傘下の医薬品翌日配送のAnda(PETIQの製品を薬局に販売している)だがこれは流通パートナーとしてで、ウォルマートのようなリスクとまではいかない。

具体的にはAndaは自動化された薬局発注システムを通じて注文した薬局に製品を翌日配送している。

予想通りにシナジーを発揮してマージンが改善していくのかが注目ポイントだろう。

儲かるペット産業に殺到する企業達

個人的に印象深いのはペット産業に対する食品セクターからの参入・展開強化が目立つ(体感)なという点だろうか。

M&M’sやSNICKERSなどでおなじみの菓子メーカー大手Marsはペットフード世界No.1シェアでもあり、2017年9月にVCA Incという動物病院チェーン(800以上の動物病院)を90億ドルで買収し、ペットフード事業から事業の多極化。

マースのペットフードといえばペディグリー、シーザー、ロイヤルカナン、カルカン、シーバ、ニュートロ(ちなみに筆者が飼っている猫のペットフードはニュートロナチュラルチョイスでオススメだぞ!)と有名ブランドばかりだ。

2018年にはハーゲンダッツでおなじみのゼネラル・ミルズがペットフードのブルーバッファローを80億ドルで買収している。

J.M.スマッカーがペットフードのAinsworthを17億ドルで買収しているが同社はすでに2015年にビッグ・ハート・ペット・ブランズを買収している。

ハーゲンダッツで日本では知られるゼネラル・ミルズが自然派ペットフードのブルーバッファローを先日買収した額の規模比較。

ネスレによるPurina買収が一番大きい。

食品企業のペットフード買収は人間向けの競争過多を物語っている…https://t.co/6PA93FQKYx pic.twitter.com/rlGe7ytK1u

— アメリカ部/米国株投資アンテナ (@america_kabu) February 26, 2018

マースが動物病院チェーンを買収したように、人間様の食品の成長を諦めて(というか競争激化を避けて)ペットフードに殺到する食品企業達がペット産業でペットフードを起点に勢力を拡大してくる可能性も0ではない。

生活必需品セクター企業がOTC医薬品メーカーを買収するケースも少なくないことからペット向けでペットフード起点で…という感じだろうか。

また、薬局のCVSやウォルグリーンが店舗内簡易クリニックを開設し遠隔医療サービスすら追加してヘルスケアプロバイダーとして垂直統合の動きを見せているように、PetcoやPetSmartなどペット用品店も店舗内に獣医サービスを追加・拡張しようとしている。

一方PETIQはドル箱である処方箋医薬品をおさえているのは大きい。

世界最大の動物向け製薬企業のZoetisも2018年に動物病院向け血液検査機器のAbaxisを20億ドルで買収し、ペット産業で勢力を拡大している。

PETIQの四半期ごとの業績推移と最新データ

PetIQ決算 (NASDAQ:PETQ)

EPS $0.13 予 -$0.06

売上 $131.38M (+117% Y/Y) 予 +$6.16M株価は時間外で+5.4%

ペット医薬品卸売+有名ブランドと成分が同じで安価なノミ・ダニ駆除など頻繁に使われる薬の自社ブランド開発+簡易動物クリニック買収https://t.co/srvvIWRfMWhttps://t.co/VqaZcTdwvU pic.twitter.com/sEsSJhxD4H

— 米国株 決算マン (@KessanMan) November 14, 2018

<PETIQ株価>

2017年にIPOしたばかり。ペット産業が成長しているのは間違いないが、ウォルマートに大量出店予定の動物向け簡易クリニックが予想通り儲かるかどうかは未知数だ。

比較にはならないが、米国の薬局併設の簡易クリニックは不況時には閑古鳥で営業時間を大幅に縮小するなど利益率が悪化している。PETIQは2010年創業であり、金融危機を乗り切った経験はない。

*アメリカ部の記事は基本的には自分の好奇心のおもむくままにカバー範囲を広げるために、読者にとっても役に立つ、あるいはビジネスのネタとして面白いかもしれない情報をピックアップするために執筆しているのであって決して記事にする銘柄を投資推奨しているわけではない点に注意してほしい。

PETIQの決算を時系列でまとめる

<PETIQ ’18 Q3決算> 2018/11/14

EPS $0.13 予想 -$0.06

売上 $131.38M (+117% Y/Y) 予想 +$6.16M

<PETIQ ’18 Q2決算> 2018/8/14

EPS $0.66 予想 +$0.28

売上 $171.14M (+96.3% Y/Y) 予想 +$22.7M