Nordstrom, Inc.【NYSE:JWN】

ノードストロームは米国百貨店大手。

筆者は個人的に百貨店を投資対象としていないが、ノードストロームの企業としての動きには他の企業に投資する上で、また在庫ゼロの店舗、オンラインスタイリングサービスの成長、ネットで注文⇒店舗でピックアップなど小売業界のトレンドの変化をおさえた企業としてビジネスのネタとしても学びがあるため取り上げたい。

<3行で知るノードストローム>

- 1901年に米国で靴屋として創業し、米国最大級の高級百貨店に成長

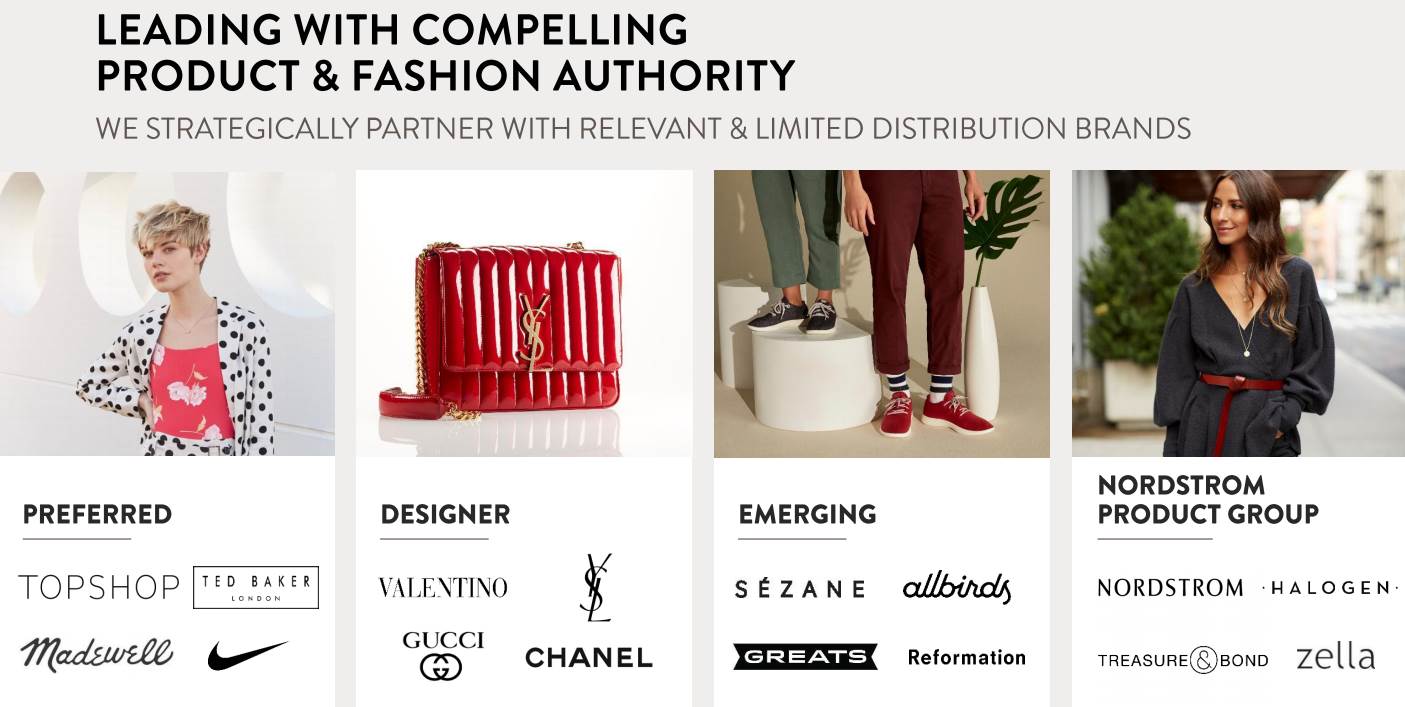

- ファッションに特化し、高級ブランドからオフプライス部門まで幅広いリーチ

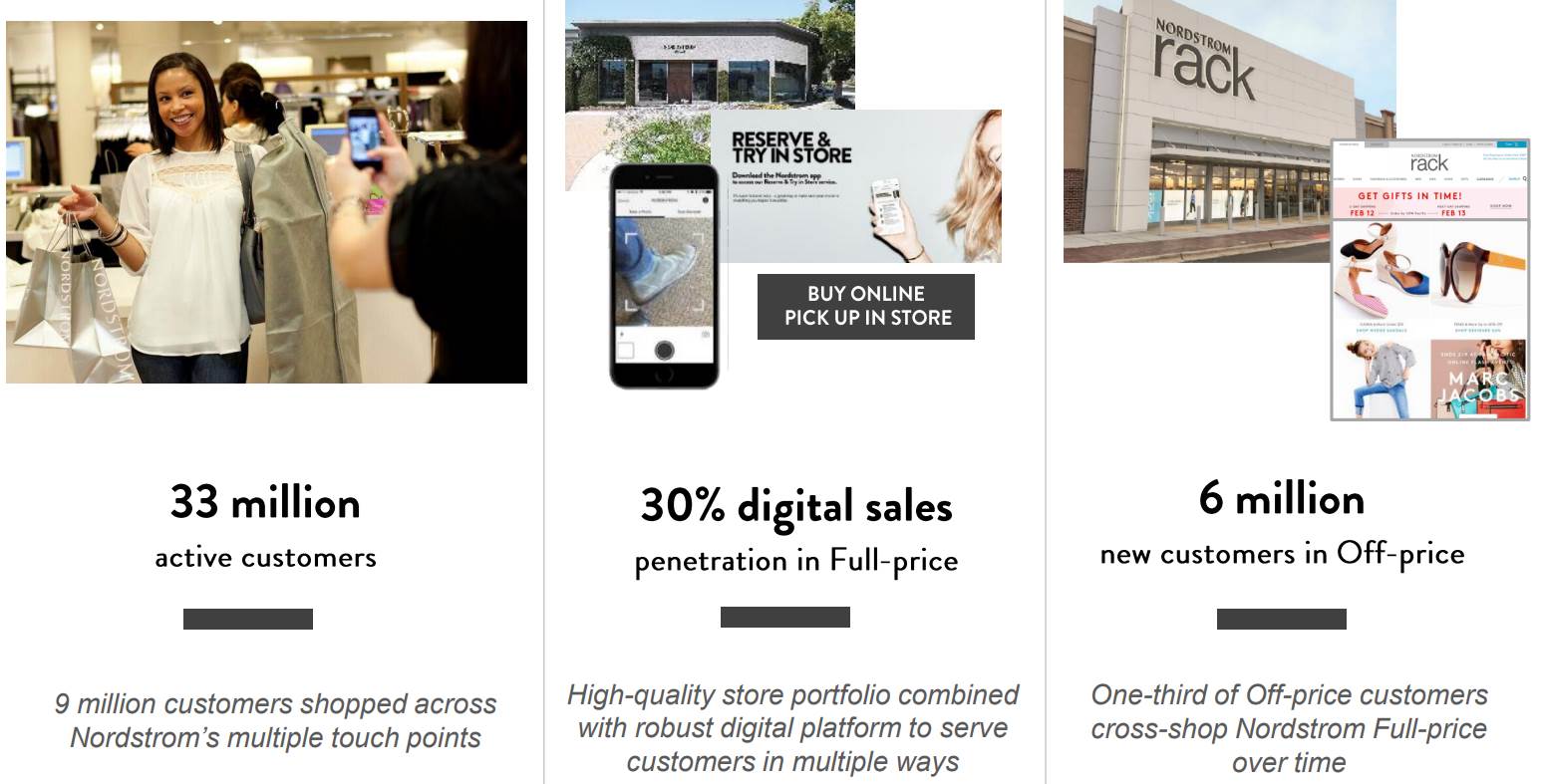

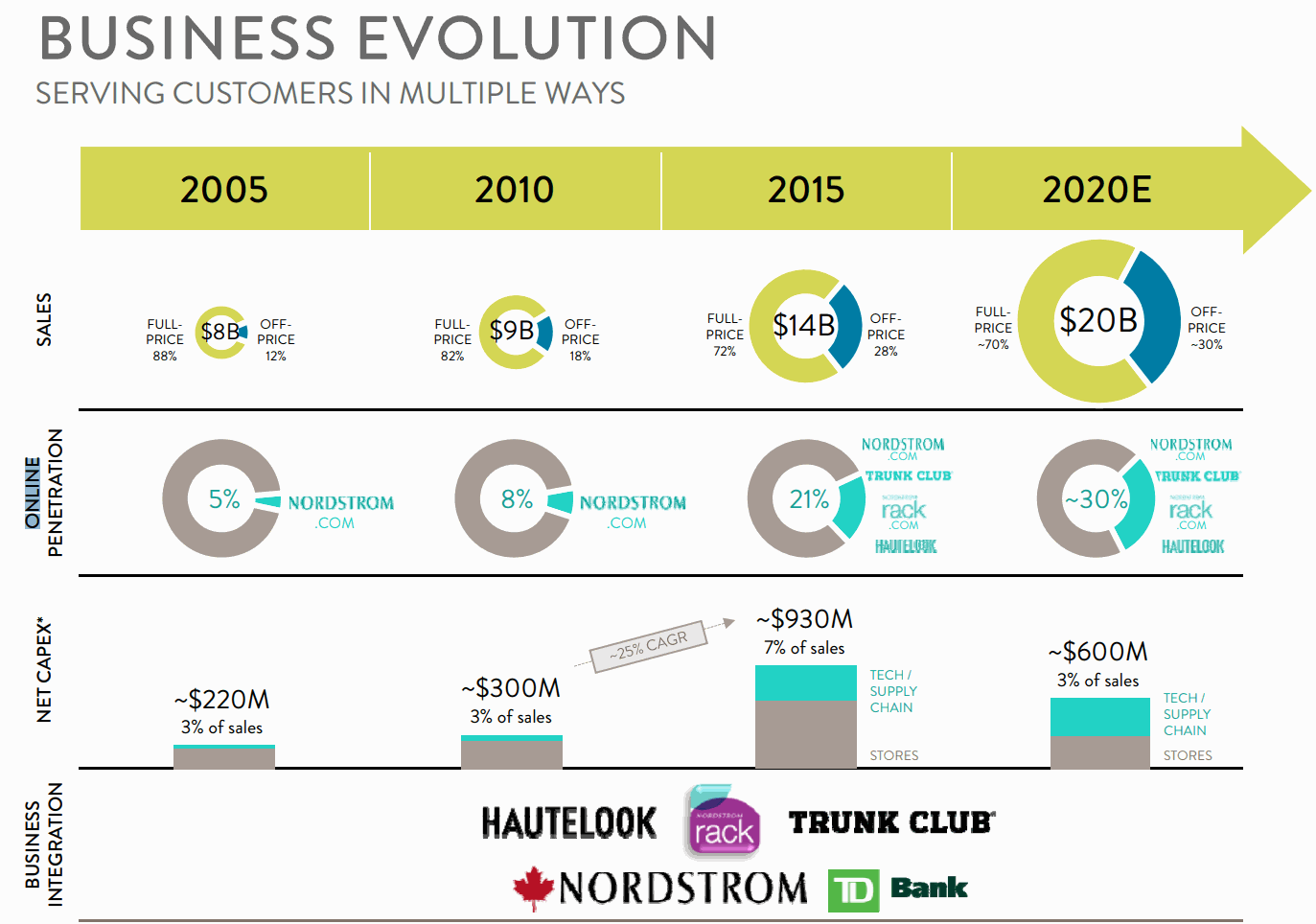

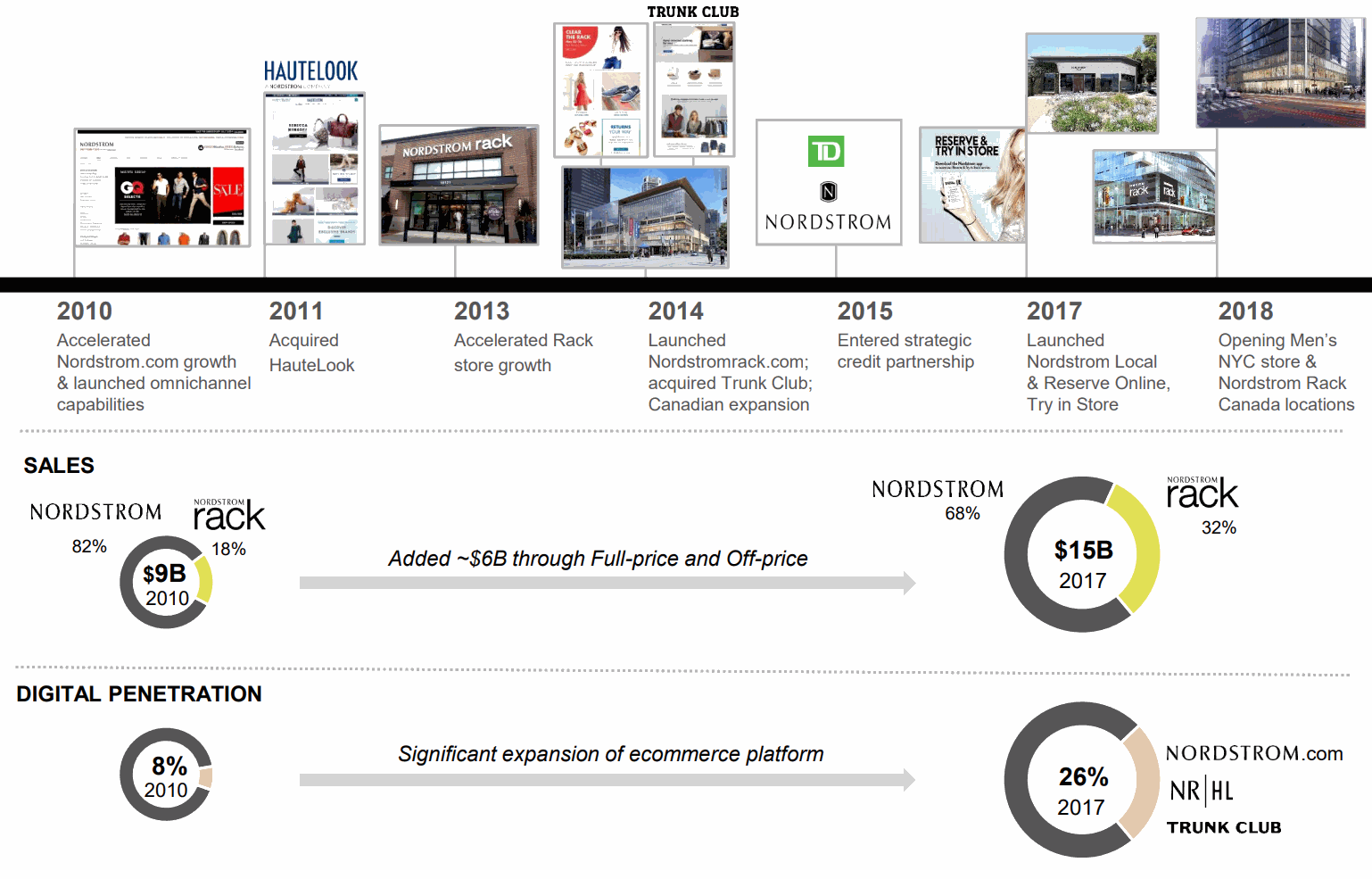

- オムニチャネル拡張に投資しオンラインセールやネットで注文し店舗でピックアップなどのデジタル経由の売上高が全体の3割

ノードストロームの四半期ごとの業績推移

ノードストローム決算

Nordstrom (NYSE:JWN) Q2

EPS $0.95 予想 +$0.11

売上 $3.98B (+7.0% Y/Y) 予想 +$20M米国百貨店大手

既存店売上高 +4% Y/Y (コンセンサスは+0.8%)

オフプライス事業の店舗数はもはや従来の百貨店の店舗を超えているが本体も回復か

<決算まとめ>https://t.co/Nz4j1y5OGE pic.twitter.com/csWR9JWFh7

— 米国株 決算マン (@KessanMan) August 17, 2018

<解説>

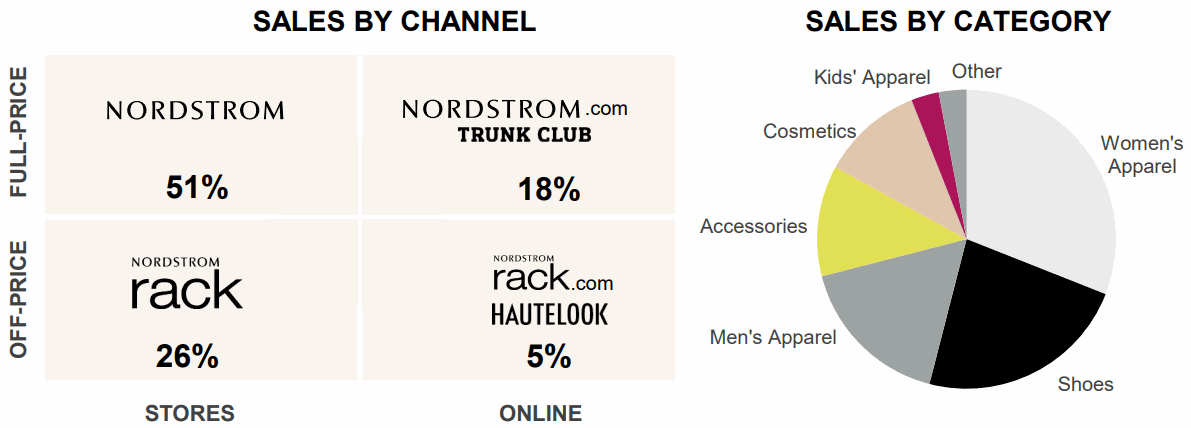

ノードストロームの売上構成比でみると成長率が落ちているとはいえオフプライスが伸びてきた。

ただ、2018年からこれまでOther Retail(その他の小売事業)扱いだったTrunk Club(スティッチフィックスのような伸びてるオンラインパーソナルスタイリングサービス)などがフルプライス部門に組み込まれているのでフルプライスが伸びているように見えるところもある。

中でもフルプライス部門の成長に寄与するのかしないのか未知数なのが2017年10月よりオープンしたNordstrom Local(店舗に在庫をもたない顧客サービス中心の新業態、後述)。

フルプライス部門はレガシーな高級百貨店部門が中心。

ファッションに特化していることが分かる。

軸としてはフルプライス/オフプライスとオンライン/オフライン。ただ、オムニチャネルの統合がすすんで、ネットで購入して店舗でピックアップ(デジタルアシスト)など顧客が望むタッチポイントが複雑化していることから、デジタル売上高(オンライン売上高とデジタルアシストによる店舗売上高)としてまとめられている。これはたいていの小売企業も同様。

ECとブリック・アンド・モルタルの二元論的な区別からOMO(Online Merges Offline)へhttps://t.co/0YAFZqgjCS

Source: Nordstrom IR pic.twitter.com/wefcj5oSgC

— 気になる企業調べる🐘 (@kininaruzou) August 17, 2018

イメージとしてはこんな感じで、ECだとか実店舗だとかではなく顧客を中心に見ればしっくりくる。

デジタルトランスフォーメーションが米国企業経営者のバズワード化しているが、ノードストロームでもIR資料でデジタルの成長を強調し、デジタル成長率を開示しはじめている。

ノードストロームにおけるデジタル売上高はオンライン売上高だけでなくネットで注文して店舗にピックアップにしにいくBOPUS(Buy Online, Pickup in Store)など”デジタルアシスト”による売上高も含まれている。

なぜ自宅に配達ではなくピックアップなのか?という疑問については再配達ではなく置き配による米国の宅配物の盗難問題も1つの要因だろう。

ノードストロームの成長戦略を牽引するオフプライスと新業態

オフプライス(Nordstrom Rack)比率とデジタル売上高比率が高まってきたことが分かる。

<現在のノードストローム傘下の店舗数>

Nordstrom (full-line store) 122店舗

Nordstrom Rack 239店舗

Trunk Club clubhouses 6店舗

<Trunk Club(トランククラブ)とは?>

- 主に男性向けに専属のパーソナルスタイリストがデータとオンラインリアルタイムチャットでのやり取りをふまえ服やファッションアイテムを選んでくれる。

- 特定のブランドの店舗で購入しようとするとそのブランドのみしかショップ店員は提案できないが、オンラインパーソナルスタイリストは幅広いブランドから似合う商品を提案できる。

- 商品は自宅に配送され、店舗まで行く時間を節約し、自宅でじっくり試着できる。

- 25ドルのスタイリング料金(という名の買わなかった場合の送料・返品手数料含む)がかかるがいずれかを購入すればスタイリング料は商品価格に含まれるので実質無料になる。

- トランククラブの創業者Brian Spaly(2017年に退職)は過去にボノボス(ウォルマートが買収)を共同創業しており、これはノードストローム・ローカル(後述)のビジネスモデルと同様。

同じようなビジネスモデルにスティッチフィックス(STITCH FIX)などがあり成長しているが競合も多い。Othersとしてまとめられていた事業部門が報告から廃止されたことや個別の業績が開示されていないのも収益化にうまくいっていないからかもしれない。とにかくオンラインスタイリングサービスは競合が多いのだ。

スティッチフィックスの場合はAIを駆使する点が違うが、まだまだ人力に頼る必要もあり実際はスタイリストの従業員を大量に雇用している(AIの教師にもなるし、いずれにせよAIによって効率化できているとは思うが)。

<Nordstrom Rackとは?>

- 有名ブランドのアウトレットタイプのオフプライスチェーン。

- 今やNordstrom本体(フルプライス)を超える店舗数に成長。

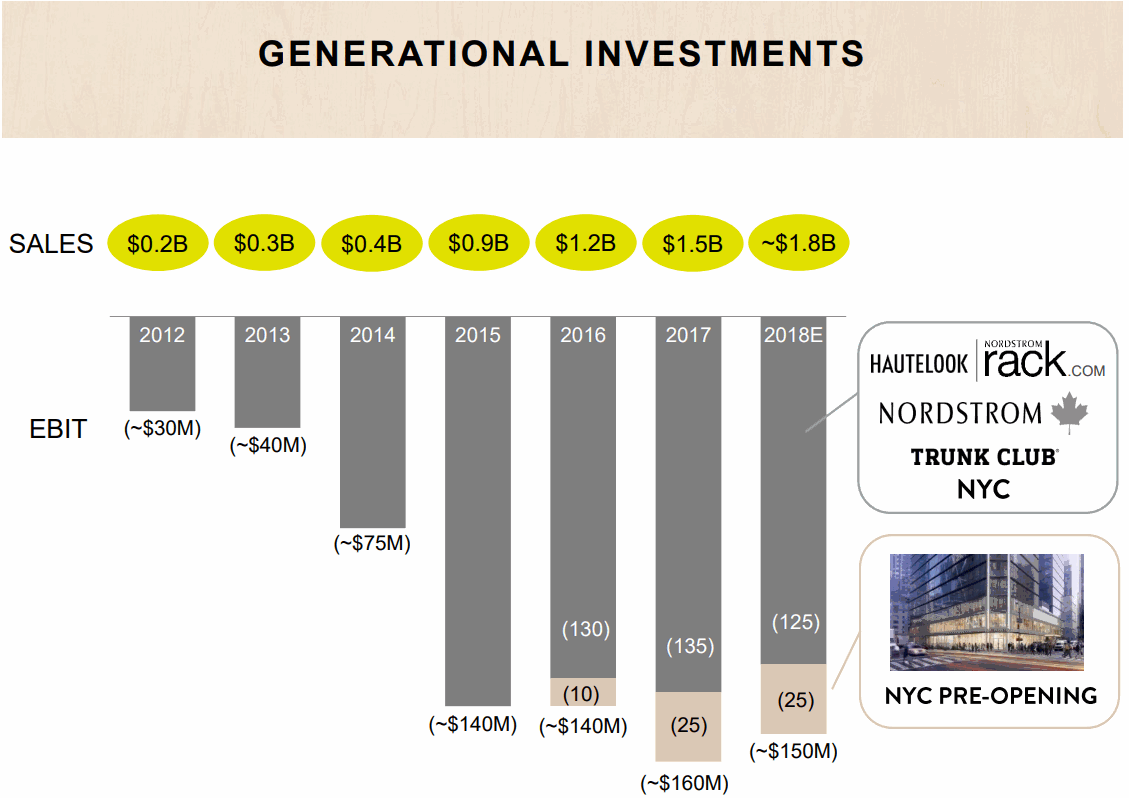

- オンラインオフプライスのHauteLook買収でノウハウを吸収し、Nordstrom Rack.comも展開。

ノードストローム・ラックのようなオフプライスチェーンの競合はTJXやROSS DRESS FOR LESS (ロス・ストアーズ)が伸びている。

<HauteLookとは?>

- 有名ブランドを最高75%の割引価格で提供するオンライン・オフプライスサービス。

- 2011年3月にNordstromが1億8000万ドルで買収。

- 返品はNordstrom Rack店舗でも可能。

<Nordstrom Localとは?>

- 服を店舗では売らないで試着・スタイリストによるアドバイスのみ可能。

- 返品・交換は容易で、商品は即日配送も可能(即日配送は15ドルもかかるが)

- 在庫0なのでショップ店員は顧客サービスのみに集中できる(ノードストロームの強み)

- 在庫0なので陳列スペースを削減し試着室などを増やすことができた。

- 仕立直しは無料。

- 従来のノードストロームと比べ店舗サイズが非常に小さいため最高のロケーションに集中できる。

- スタイルボードというアプリでオンラインでコーディネート(オンラインスタイリングサービスのTrunk Clubですでにスタイリストを抱えているので人材面でも効率がよい)

- カフェやネイルバーも併設。

ノードストローム・ローカルは、つまりはボノボス(bonobos)のような在庫をもたない店舗で購入はネットで、という新業態にキャッチアップするための試み。

ノードストロームは伝説的な顧客サービスの逸話で有名なのがいくつかあるほどで、顧客サービス特化型店舗でどの程度ボノボスのような新業態の新興企業と戦えるのか小売ウォッチャーとしてはチェックが必須だろう。

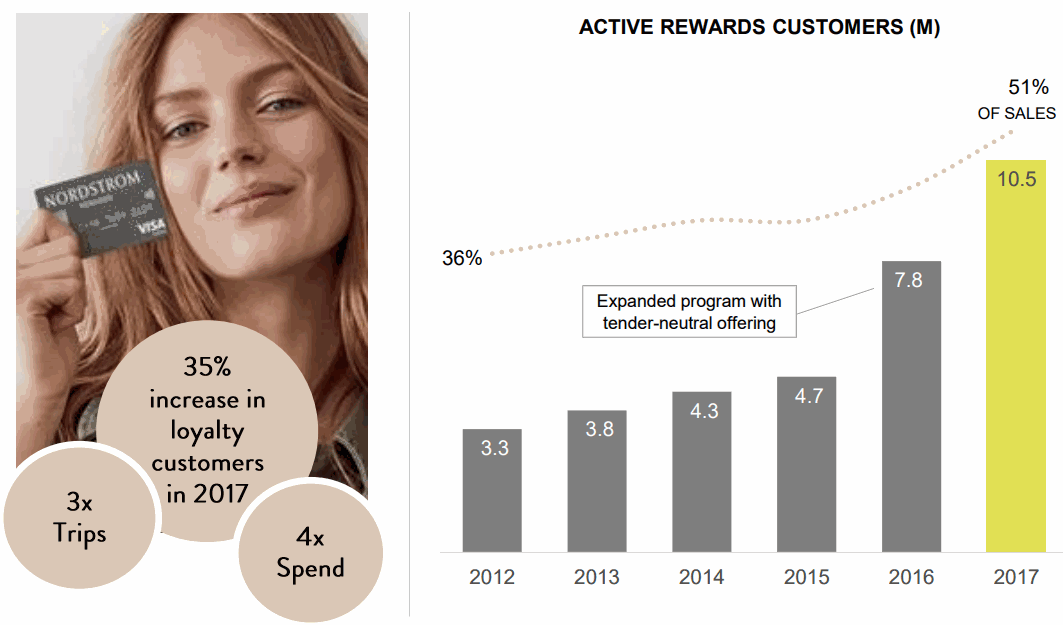

アクティブ・リワード会員数は1000万人以上で、Nordstrom Rewards会員専用のクレジットカードでNordstrom、Nordstrom Rack、HauteLook、Trunk Clubにおける購入にポイントがつく。

2018Q2における売上高の58%がリワード会員によってもたらされている。

これは小売企業の鉄板で、美容特化のULTAビューティーなんかも同様に専用クレジットカードのリワード会員強化で恩恵をうけてきた。

<ノードストローム(NYSE:JWN)株価>

2017年6月にノードストロームの株式31.2%を保有するノードストローム家によるMBO(経営陣による買収で非上場化)計画があったが断念したようだ。

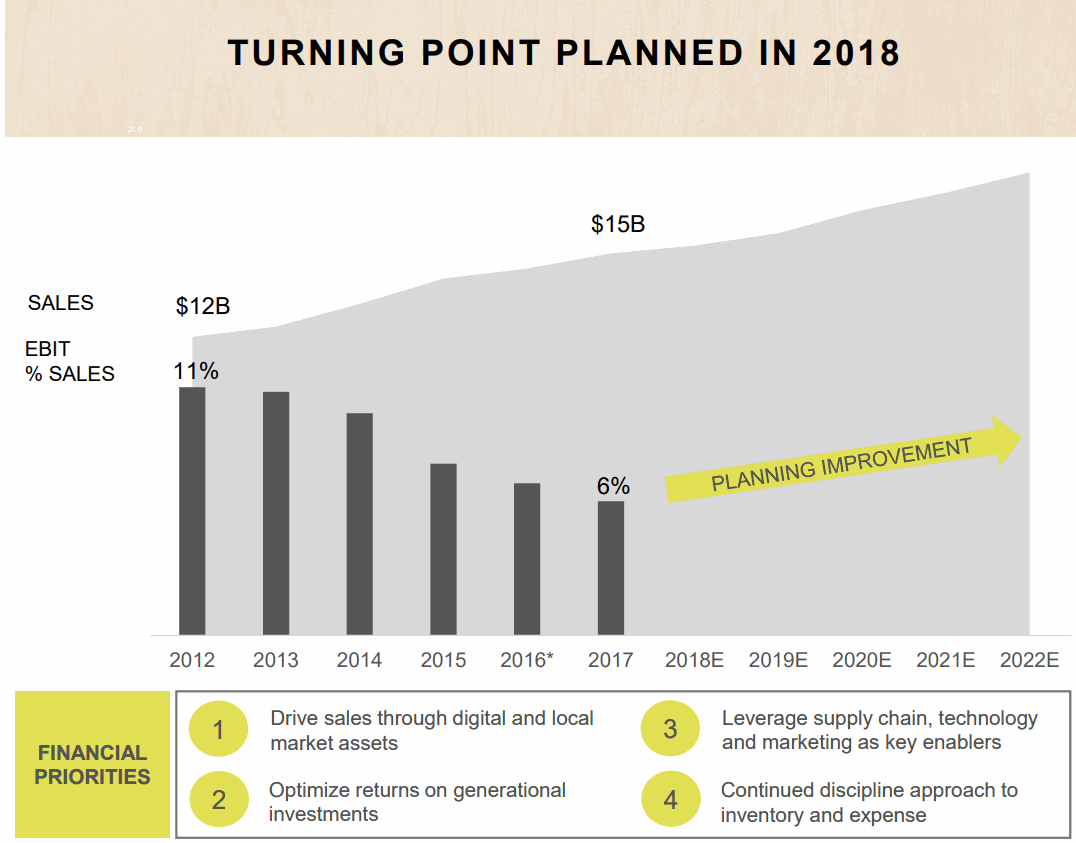

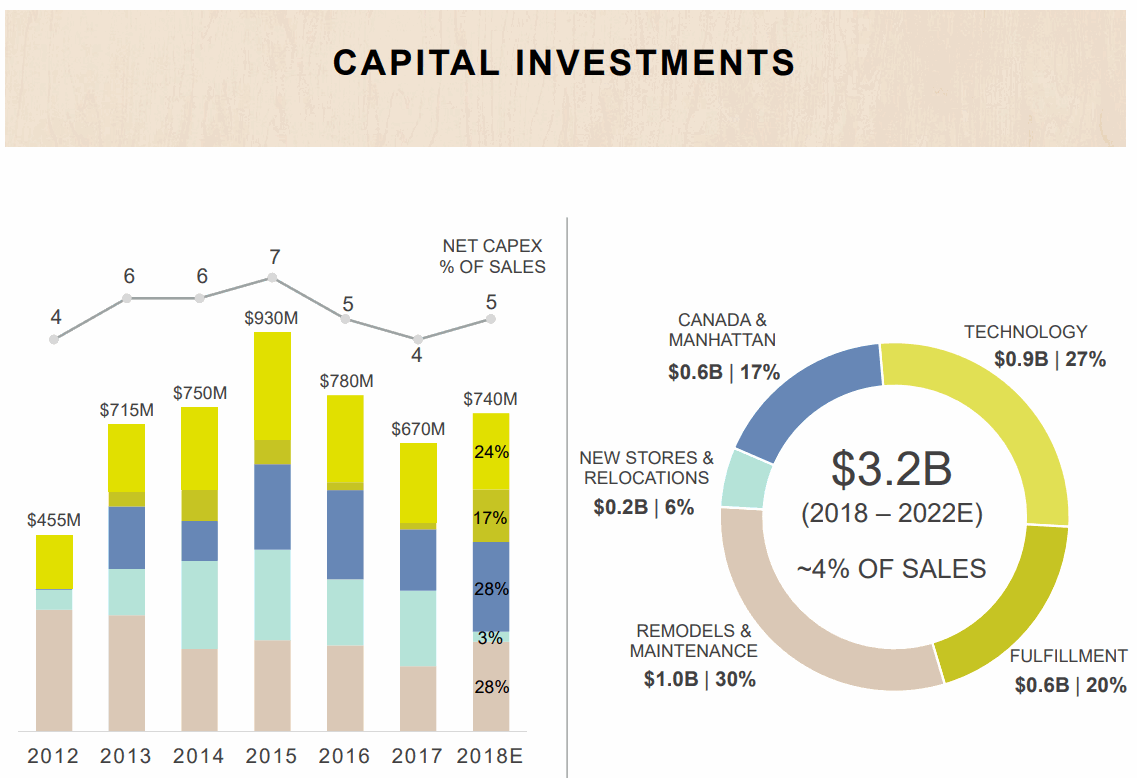

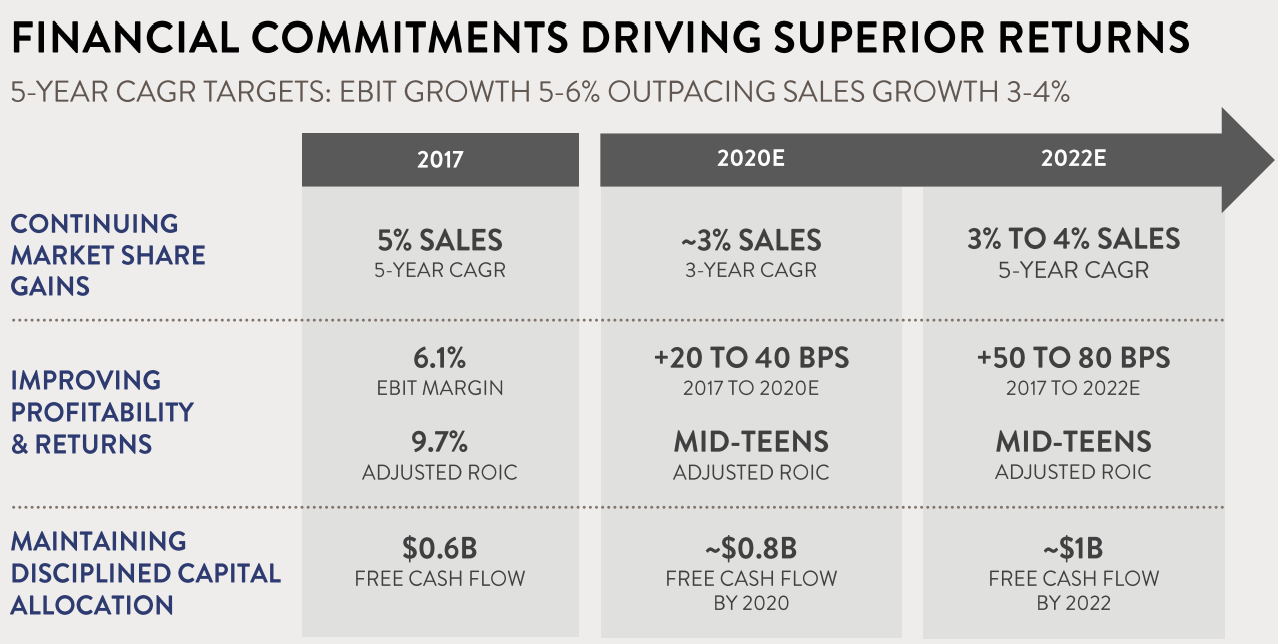

さて、積極的なオムニチャネルへの投資でマージンは削られてきた。2018年から数年は改善していく見込みだというのでノードストロームの投資家がいるならその進捗を定点観測する必要があるだろう。

ノードストロームの決算を時系列でまとめる

<Nordstrom ’18 Q2決算> 2018/8/14

EPS $0.95 予想 +$0.11

売上 $3.98B (+7.0% Y/Y) 予想 +$20M

既存店売上高 +4% Y/Y (コンセンサスは+0.8%)

<FY2019ガイダンス>

売上 15.4B~$15.5B(従来の会社予想は$15.2B~$15.4B)

EPS $3.50~$3.65 (コンセンサスは$3.46)

既存店売上高 1.5~2.0% (従来の会社予想は0.5~1.5%)

競合百貨店メイシーズやJ.C.ペニーの決算の反応は手厳しいものだったがノードストロームの決算は好反応で株価は時間外で+9%だった。