フェデックス・コーポレーション(FedEx Corporation)は220の国と地域で運送サービスを展開する世界3大物流企業の1社。米国で1971年に創業し、現在は従業員数40万人以上。

FedExの原点は創業者のフレッド・スミスが、イェール大学の経済学のクラスで”アメリカ全土の翌朝配達輸送を効率的に実現するハブシステム“の原案をレポートとして提出したとき、教授からC(可)と落第点に近い低評価を受けたことから始まる。

もともと飛行機が好きでアマチュアパイロットでもあった彼は、夜空を眺めていた時に「夜の空は空いているじゃないか!」とピンときて、深夜~早朝はほとんど使用されない空港をハブにしたハブ&スポーク(今では多くの物流企業が採用している、コア拠点とそれ以外のネットワークを効率的に分散させる物流戦略)を実現するため資金調達を行い(今でいうユニコーン企業の半分くらいで巨額)、自社飛行機を所有し、フェデックスを創業した。

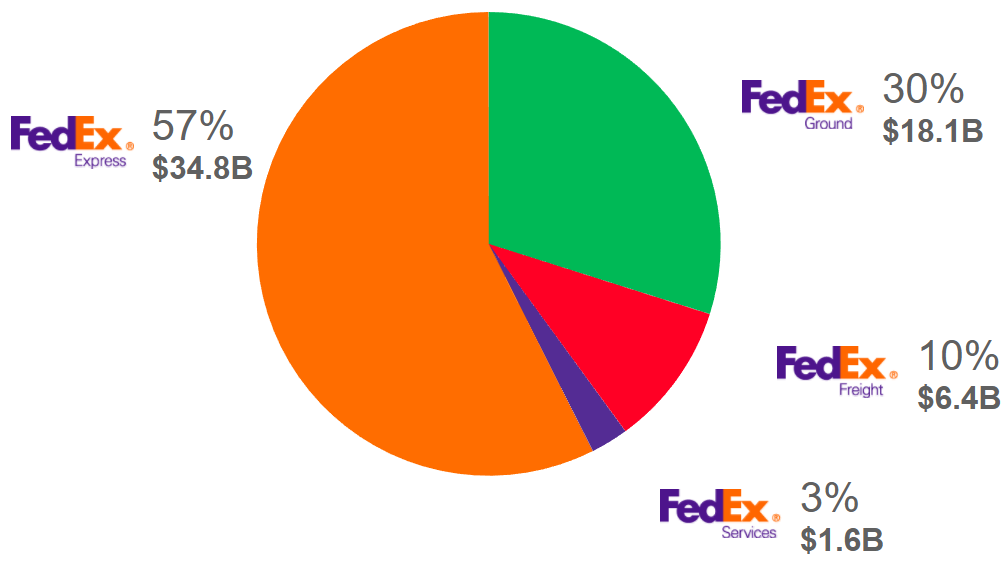

FedEXは4つの事業グループで構成され売上比率は上記の通り。

FedEx Express 57%

FedEx創業の原点。220の国と地域でスピーディーな時間指定配送(買収したTNTも含む)

FedEx Ground 30%

アメリカとカナダの宅配に特化した地上デリバリー等

FedEx Freight 10%

北米及びメキシコにおける小口トラック長距離貨物輸送サービス

FedEx Services 3%

書類のコピーやプリントサービスなどのバックオフィス機能

FedExの最近の買収から見えてくる戦略

FedExを一言でいえば世界3大物流会社であり、日本でいえばクロネコヤマトのヤマト運輸みたいなもので、細かいセグメントの説明をしなくてもだいたいイメージできるだろう。

世界3大物流会社のマーケットシェア(オランダTNTはFedExが買収) via WSJ pic.twitter.com/ovs1z8aMyT

— アメリカ部/米国株投資アンテナ (@america_kabu) September 26, 2017

直近の買収を振り返った方が物流企業としての今後の方向性が伝わってくるので先にそちらから紹介したい。

2つの買収の大きな軸: EC時代最適化とグローバル化

まずは世界的物流大手としてのカバー範囲を広げる方向性、これは創業時以来ずっと淡々と各国の物流会社を買収し続けてきたので創業時以来の軸である。

最近の例だと、2016年にオランダ物流大手TNTを買収し、グローバル規模で世界3強の残りの2社であるUPSとDHLに対抗。

そして、もう1つの軸のEC時代最適化だが、商品の返品をサポートする会社と国際的に商品を販売する時の包括的サポート会社を買収している。

具体的には、2015年にGENCO(現在はFedEx Supply Chainとして改称)を買収している。

GENCOは所有する130以上の倉庫で毎年6億アイテムもの返品された商品を処理する、いわゆるリバースロジスティクス企業。

リバースロジスティクスとは返品商品回収や返金サービス、修理、リサイクルや廃棄物処理、つまりEC(ネット通販)時代で年々増加する返品需要を取り込み、他のFedExのサービスの提供範囲を広げることができるということ。

もともとFedExはメーカーの製造プロセスの一部としてメーカーと組んでいるので、修理工程から返品ソリューションまでワンストップで提供能力を拡大できるのは強みを増すことになる。

また、FedEx Fulfillment(倉庫保管、在庫管理、配送、梱包)のサービスラインナップに返品プロセスも統合されることで商品の全ての流れを効率的に管理できるようになっている。

そして、2014年買収のEC時代対応戦略のもう1社はBongo International(現在はFedEx Cross Borderとして改称)

Bongoは世界中で200カ国(国と地域)以上にクロスボーダー(国際的な取引)対応ソリューションを提供する、いわゆる越境ECソリューションの世界的リーダー。

小売企業がECで海外の消費者に商品を買ってもらうには、様々な複雑な規制や対応などが必要で(関税・輸出コンプライアンス管理・通貨換算・翻訳や各国に対応した支払いオプション・詐欺防止など)、包括的な国際的ECエンドツーエンドサポートを提供する会社。FedExがリーチしたい中小EC企業にサービス提案しやすくなる。

このように、買収によってグローバル化とEC需要取り込みの成長戦略を積み上げている。

それでは各事業セグメントの解説にはいる。

FedEx Express

<売上比率57%>

FedEx創業の原点。220の国と地域でスピーディーな時間指定配送(買収したTNTも含む)

FedEx Expressは、TNTと2020年5月末までに完全統合予定。統合費用が想定以上にかかっているのが気になるが。

世界最大級の航空貨物取扱量の空港であるメンフィス国際空港をハブにしている。

FedEx Ground

<売上比率30%>

アメリカとカナダの宅配に特化した地上小口配送等

UPSと比較しての優位性を強調(2016/10時点 FedEx調べ)

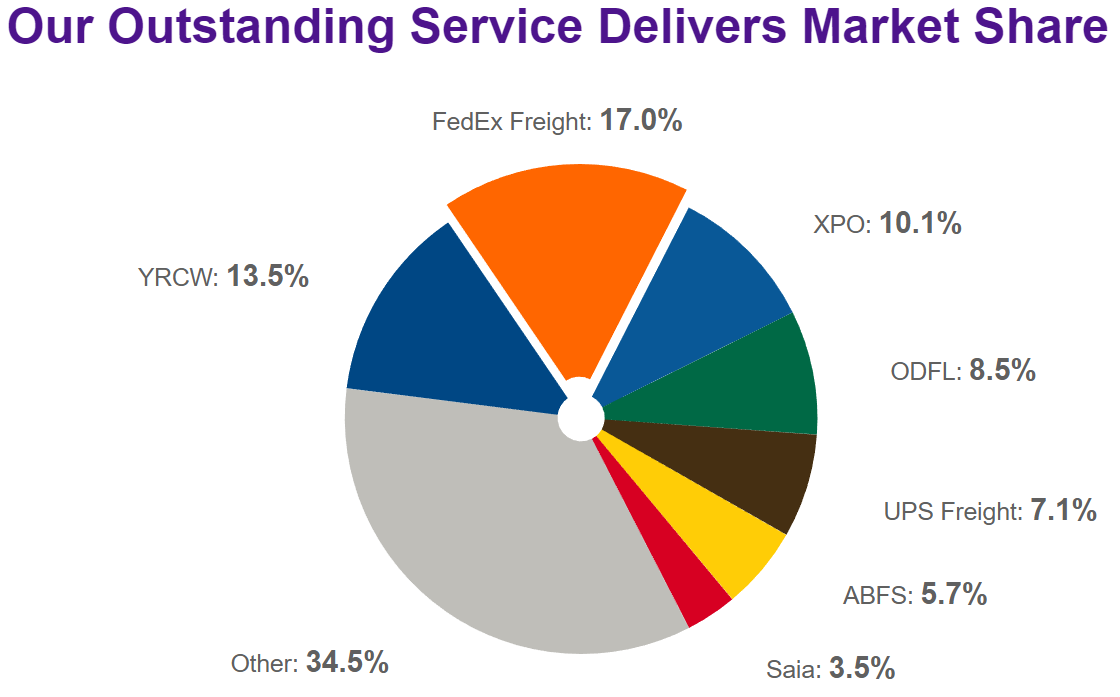

マーケットシェアは拡大中。

FedEx Freight

<売上比率10%>

北米及びメキシコにおける小口トラック長距離貨物輸送サービス。

長距離輸送LTL (Less than Truckload:小口トラック輸送) 、つまりセミトレーラーの積載量ほどの貨物量はないが(重量が1万ポンド以下)大口トラック輸送事業者よりも貨物を短時間輸送が可能。

燃料コストに敏感。

フェデックスの業績推移グラフ

フェデックス決算

FedEx (NYSE:FDX) Q2

EPS $4.03 予想 +$0.09

売上 $17.8B (+9.2% Y/Y) 予想 +$50M見通し下方修正で株価は時間外で-5.8%

世界貿易の先行指標が減速することを示しているとCFO(特に欧州の弱さ)

米貨物輸送会社https://t.co/ZADryrel3Lhttps://t.co/0LKW5rYE9j pic.twitter.com/0QCVrhuCtZ

— 米国株 決算マン (@KessanMan) December 19, 2018

買収によってレバレッジがかかっている。

AmazonやJet.com(ウォルマートが買収した尖ったEC事業者)が直接”宅配の再定義“を指揮しはじめているのは気になる。

日米ともに本来運送会社が本格的に主導すべきだったマンションなど集合住宅に宅配ボックスを率先して設置しているのもAmazonとJet.com(及び親会社のウォルマート)

特にAmazonは運送フォワーダー(forwarder)としても存在感を示しており、トラック事業者のハブ機能のテストや、自前で輸送用の航空機を手配するなど、FedExとUPSにとっては手強い交渉相手となっている。

$AMZN Amazon専用の航空便用の飛行機の運用が始まります。https://t.co/jEcDG4o01F

Amazonは自社を「Transportation Service Provider」と定義づけており、マーケットプレイスも物流網拡張もまだまだ途上です。— アメリカ部/米国株投資アンテナ (@america_kabu) August 5, 2016

ちなみに中国のEC大手アリババは直接物流事業者を買収しているし、Amazonも欧州では物流会社の株式取得なども行っている。

また、FedExも自動化(19の完全自動ステーションを追加)にも注力しているがピークとオフピークの差が激しいEC対応は人件費が悩みの種。

Amazonが特許を取得したAmazonドローンタワーは人口密集地で活用されるかも?https://t.co/9e8Nu29dhk

本命はトラック搭載型だと思っていたけど確かにドローンなら高層建築物でも各階から発射できる。 pic.twitter.com/iiGhj8SuyZ— アメリカ部/米国株投資アンテナ (@america_kabu) June 26, 2017

Amazonはあの手この手でボトルネックである配送コスト・配送スピードを改善しようとしている。

FedEX株価チャート

債務やEC需要拡大とはいえ相応の対応コストが強いられて儲けはいうほどでもない感じが気になるが、現状必要不可欠な会社であり、ビル・ゲイツ財団の運用ポートフォリオにもはいっている(約3%ほどの保有Weightで競合UPSも長期ポートフォリオに組み込まれている)。

さあ、諸君。お待ちかねの、かの有名なFedExの(宅配物)ポロリ動画だ…ッ!

残業代未払い問題で揺れたヤマト運輸(クオリティは高いが)などと違い、FedExなどの外資系宅配会社は土日・祝日は営業していないなど、ゆるいと考えるか持続可能性があると考えるか、ドローンや自動運転や仕分けセンターの自動化・ロボット化によってコスト削減余地があるとみるか…。

競合する国際輸送物流会社

ユナイテッド・パーセル・サービス(UPS)

United Parcel Service, Inc

DHL

ドイツポスト傘下の世界最大の物流会社。

記事の公平性のための情報開示: 筆者は FDX 14株保有(2017年9/26時点)