Autodesk, Inc.(NASDAQ:ADSK)のビジネス近況、最新の業績・決算データなどを四半期ごとに追記していく記事。

建築設計者やデザイナーが2D/3Dデザイン・設計、シミュレーションするためのソフトウェアをサブスクリプションモデル(継続課金)で提供するSaaS企業。

もともと↑のような設計ソフトウェアをパッケージ販売していたAutodeskの製品だったが、同様にパッケージ販売からサブスクリプションモデルに転換したAdobeのようにビジネスモデルをシフトしてきた。

そのAutodeskのサブスク転換の経緯については以前も紹介している。

サブスクリプションモデル転換の過程を理解する上で必要なデータを揃えたらやたら時間かかってグラフが多くなってしまったが、全部がリンクしているのでむしろ全て必須データ。

2016年1月で最後の「永久ライセンス」の販売が終わり、売上高におけるライセンス比率は激減し、すでに売上の96%がRecurring Revenue(サブスクリプション契約により繰り返し発生する継続的な売上高)と予測可能性の高いビジネスへの変革が完了した。

Autodeskの業績推移と最新データ

Autodesk(オートデスク)決算まとめ

✓ サブスクリプション転換はほぼ完了

✓ スマホで建設現場向け設計図をリアルタイム共有できる生産性向上サービスPranGrid買収後の統合は順調

✓ 会社予想レンジ下限のQ1’20売上高だったが文字数https://t.co/EM2lSjEZ2a

— 米国株 決算マン (@KessanMan) 2019年5月24日

<Audodeskのサブスク転換における注目ポイント>

ライセンスからサブスクリプションモデルへの移行に伴い売上高成長率は減速、その代わり見るべき指標はARR(Annual Recurring Revenue:年間経常収益)となり、ARRを見ると着実に伸びている事がわかる。

SaaS企業ではなくてもRecurring Revenue比率を上げるのが優良企業の鉄板の戦略なので、ARR(年間経常収益)にコミットしているSaaSはネイティブに強い構造をしている。(SaaS総まとめより)

まず、最もダイナミックな動きはやはり永久ライセンスの販売を終了した2016年1月31日から。

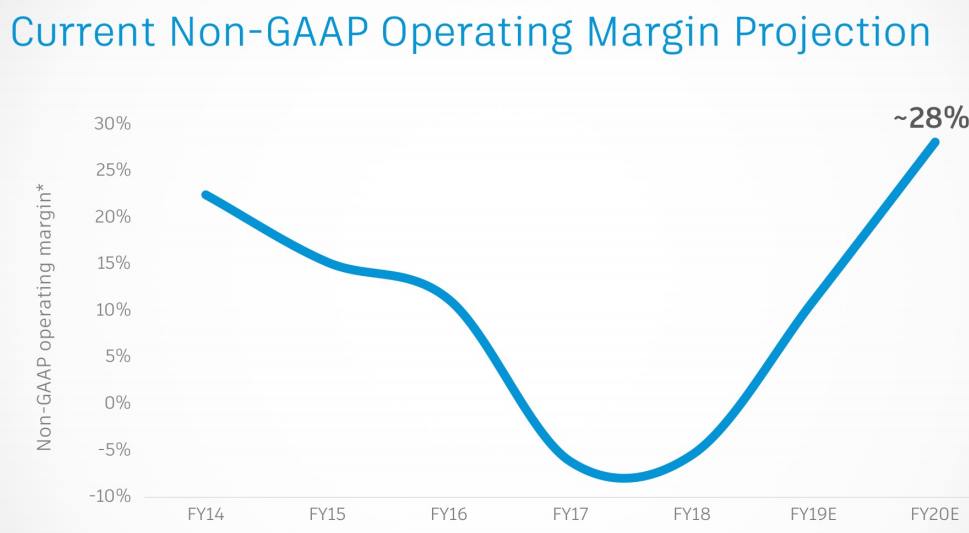

営業利益率が減少していた理由は、サブスクリプション契約にシフトしてもらうための特別割引などの影響もある。

メンテナンスもサブスクリプションに移行するための特別割引を設定中でマージンは削ってきた。

ということですでにサブスクリプション・モデル主体の企業に転換したので売上高でみても前年比で二桁成長するまで回復している。

米国企業のサブスクリプションモデルの積極的な採用もあり、転換中に米国とそれ以外の売上ギャップが広がるが、世界的にもサブスクリプション・エコノミーが受け入れられていく中で、アメリカ大陸以外の売上比率も高まってきている。

↑上記記事でもサブスクリプション転換中の注目企業としてAutodeskを挙げている。

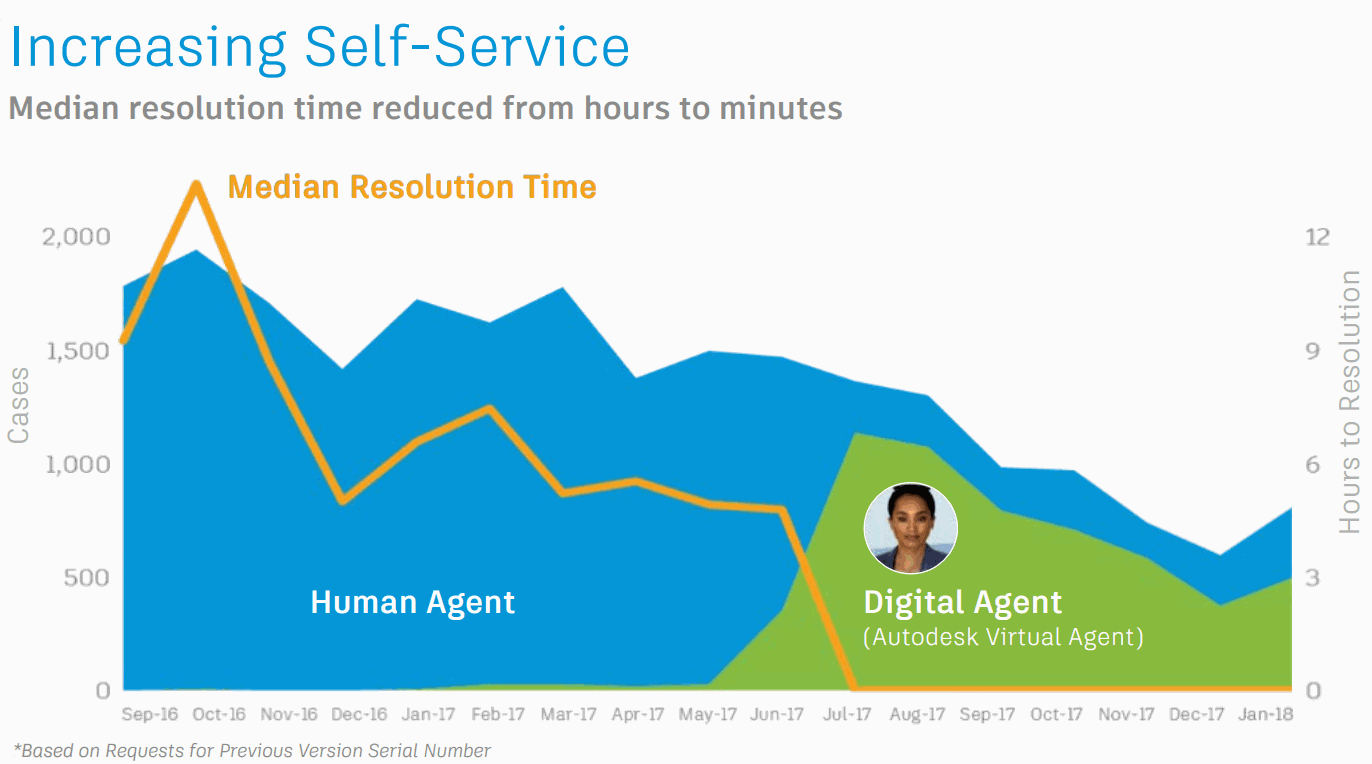

SaaSというかサブスクリプション・モデルの良さは、売った後のカスタマーサクセスに仕組み的にコミットする構造をしているという点。

パッケージ売り切り型の製品を販売した時に全ての収益を計上するビジネスだと、どうしても既存顧客より「見込み客・潜在顧客による購入」にリソースを配分してしまうのが正直なところだろう。

サブスクリプション・モデルの場合はARR中心に、既存顧客維持率や顧客LTV(Life Time Value=平均購買単価×継続年数×クロスセル×他)などがKPIとなっており製品中心ではなく顧客中心にビジネスの軸を組み立て、カスタマーサクセスを支援するリソース配分が自然と行われる構造になっている。

顧客からするとサブスクリプションモデルにシフトした後に値上げが懸念されるところだろうが、購入してもらったらゴールなビジネスと違い、解約が容易なサブスクリプション・モデルの場合は継続率がかなり重視されているため、Autodeskもかなり価格には慎重のようで、サブスクリプション切り替え特別価格期間を予定より長い2028年まで割引更新価格で契約更新可能に延長した。

主に、期間ベースのデスクトップ製品サブスクリプション、クラウド、EBAs(Enterprise契約)

上記サブスクリプションプラン・サブスクリプションに加え、メンテナンスプラン・サブスクリプションも含む。(グラフを見て分かる通り保守プランARRはサブスクリプションプラン・サブスクリプションへの移行を特別価格で販促されているため”計画通りに”減少中。)

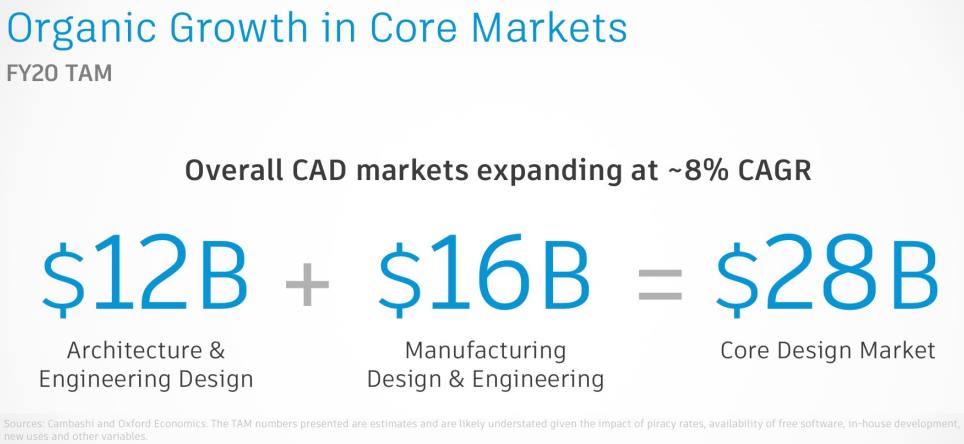

AutodeskのビジネスのTAM

ビジネスにとって重要なのは利益機会となる市場規模・TAM(Total Addressable Market)の大きさと成長。

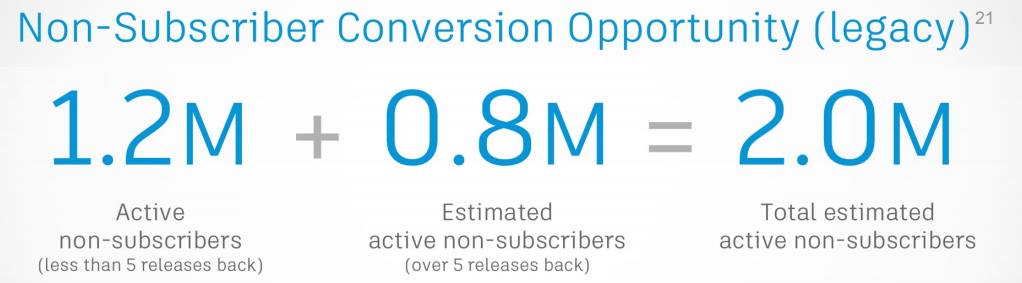

また、レガシー(パッケージ)や海賊版からの移行もAutodeskのサブスクリプションARR成長のドライバー。

保守プラン契約なしで古い永久ライセンスを使用しているアクティブユーザーを含めサブスクリプションモデル契約していないレガシーユーザーは約200万人。

そして海賊版(不正利用者)も非常に多いため(AdobeやMicrosoftのサブスク転換後の伸びを見ていると不正利用者が観念して転換した分も多少ありそうだ)、これらをどれだけサブスクリプション契約者に転換できるかも注目ポイントだろう。

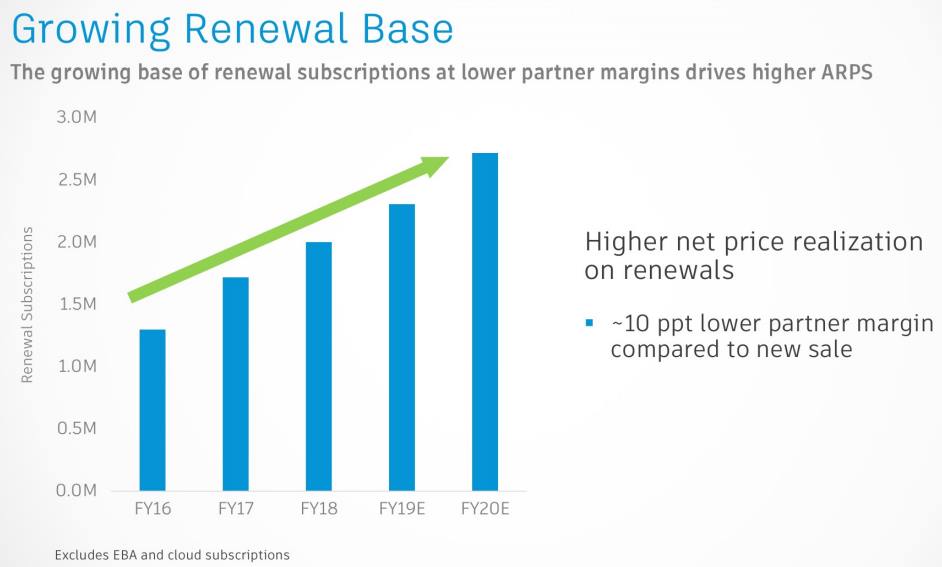

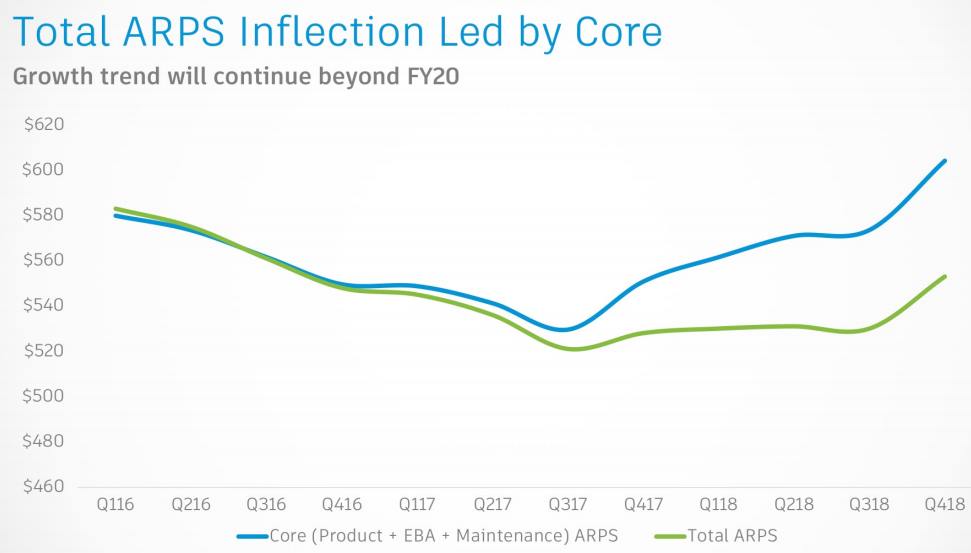

AutodeskのARPSの変動要因

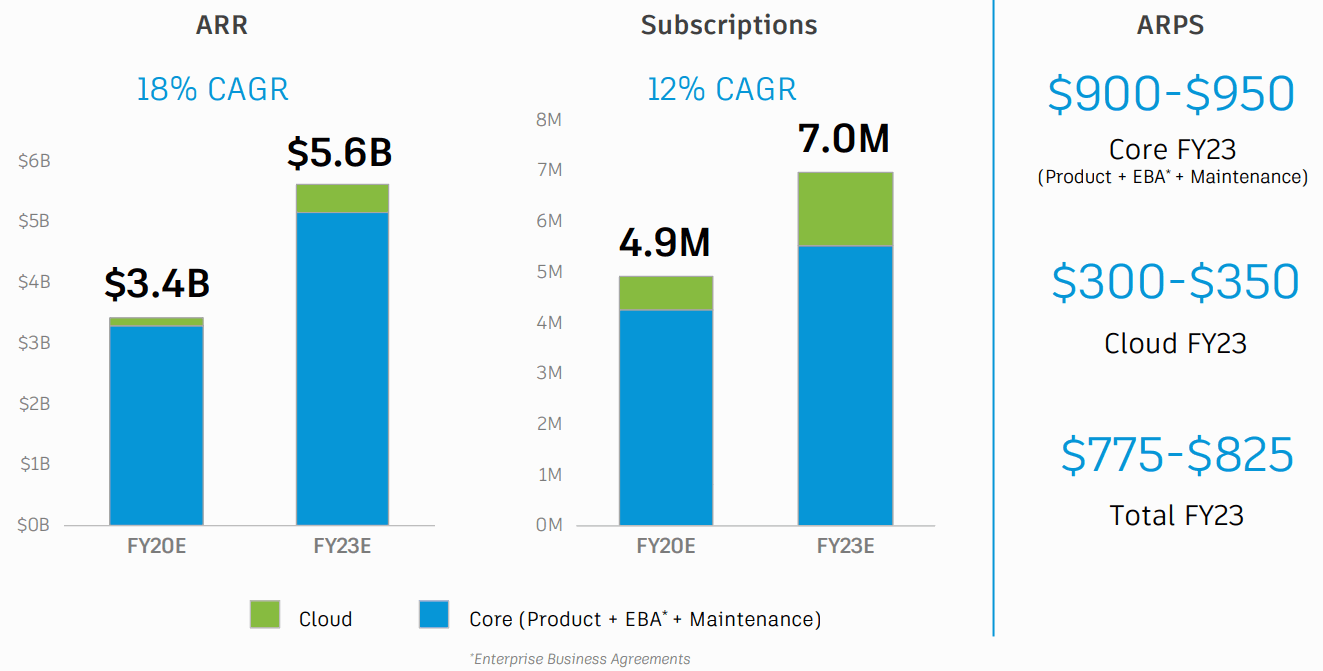

ARPS: Annualized Revenue Per Subscription

AutodeskにおいてのARPSは、総サブスクリプション契約あたり平均ARR。

ARPSは一時期減少していたが、これは主にサブスクリプション契約への転換を奨励するためのディスカウントの影響が大きい。

大部分の移行が進むにあたってディスカウント幅が減ったことでARPSも回復傾向。

サブスクリプション移行で一時的にレガシーソフトからサブスク契約の特別割引を徐々に縮小してきたオートデスク。

これによりARPS(Average Revenue Per Subscriber)も上昇。https://t.co/zuEbAmLoeu pic.twitter.com/x5aIkva1Ns

— 気になる企業調べる🐘 (@kininaruzou) April 18, 2018

サブスク移行に特別価格を提供する一方でメンテンナンスプランの価格は値上げ方針で、そのためサブスク移行奨励のために減少傾向にある保守プランのARPSも上昇。

具体的には保守プランの価格は2018年5月7日から10%、2019年5月7日から20%、前年価格比で値上げ予定。

その他、継続契約の契約更新の増加、直販の増加、サブスクリプション契約において業界別コレクション(業界最適化されたプロダクト盛り合わせ)の採用が増えたことなどもARPSの成長要因となった。

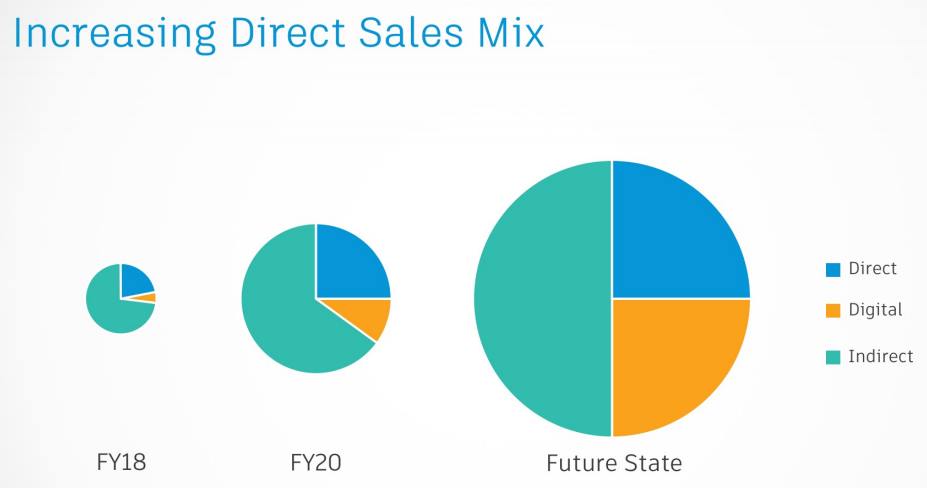

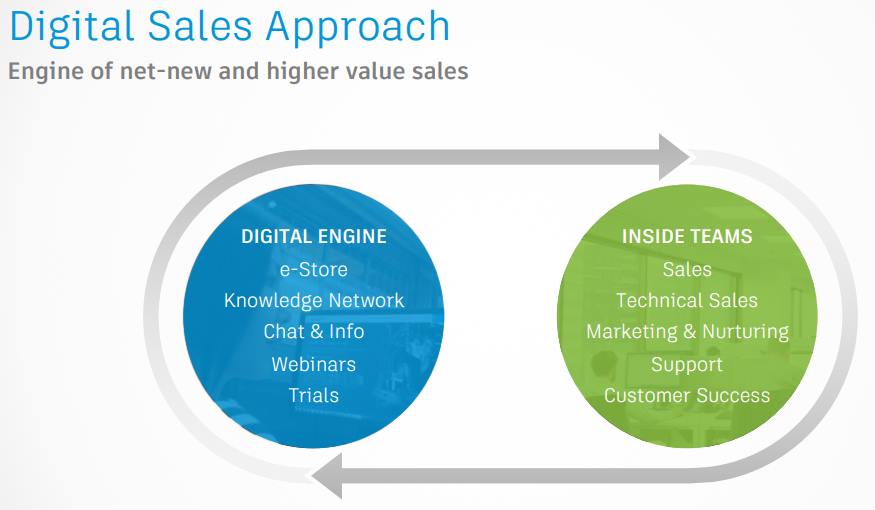

Autodeskの製品販売チャネルは長期的に見ると、直販50 : パートナーチャネル50 のブレンドに近づくとAutodeskは予想している。

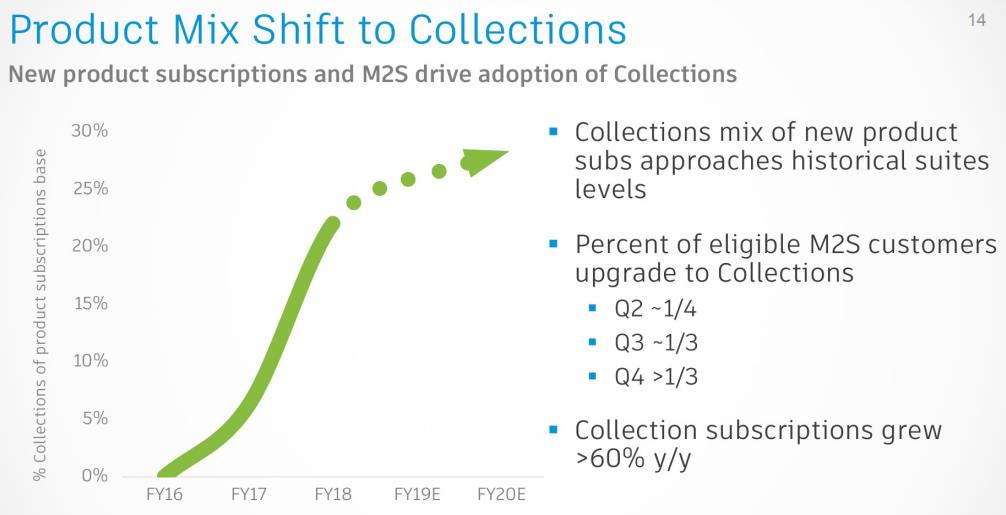

また、Autodeskはバンドル戦略を推進しており、業界最適化したプロダクト盛り合わせのIndustry Collections(業界別コレクション)が高いARPSに寄与。

建築設計、土木インフラ、建設・施工向け、製品設計やものづくり向け、メディアエンターテイメント向けのAutodeskがフォーカスする3つの業界別コレクション。

業界別コレクションはスタンドアロン製品と比べて契約更新率がはるかに高い(Autodesk IRによる)。

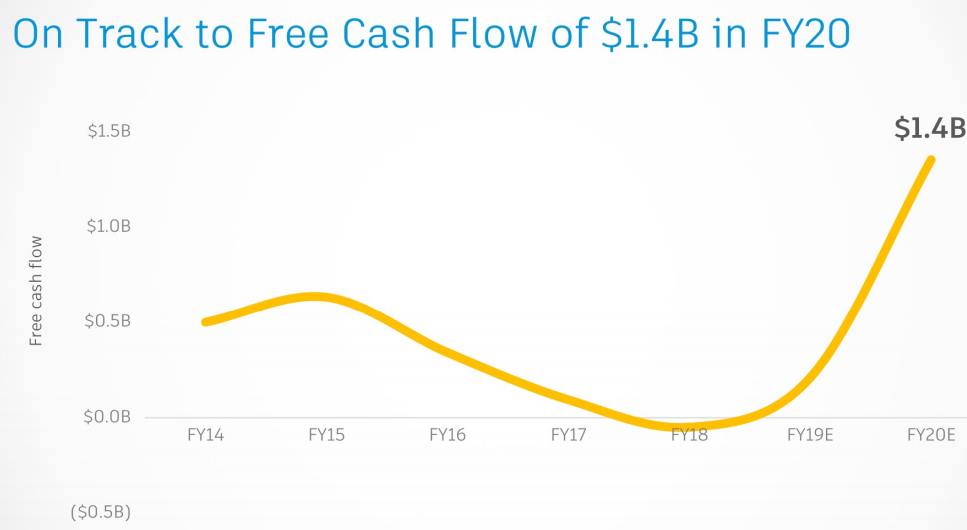

売上高成長率+フリーキャッシュフローマージンを重視するAutodesk

サブスクリプション・シフトで削られていたFCFマージンだったが、今後は潤沢に生成できるという見通し。

営業利益推移やEPSではかれない企業の評価も含めて

売上高成長率+フリーキャッシュフローマージン は便利。特に同業と比較する時に。

サービスナウとかがとんでもなく優良企業なのが分かる。だが「赤字」なのでS&P500に組み込まれていない。昨年夏から買い始めた主力株。https://t.co/GmMcHno56B pic.twitter.com/tZAj8ChhA3

— 気になる企業調べる🐘 (@kininaruzou) April 18, 2018

売上高成長率+フリーキャッシュフローマージンとマルチプルを同業と比較するのは色々見えてくるので良い。しつこくSaaSの40%ルールで紹介してきたやつ。

Autodesk CEOのAndrew Anagnost(アンドリュー・アナグノスト)氏も「売上成長率+FCFマージンに注目してほしい」と。

成長と利益のバランスがどうとれているのかがこの推移とその他の指標を組み合わせて見ていくと分かりやすい。

また、サブスク移行の影響で下落していた営業利益率も以前の水準を超えるまで回復する見通し。

FY2023までの見通しはARR年平均18%成長、サブスクリプション契約者数年平均12%増の予想。クラウド比率が少し高まっている。

クラウドARR成長はFY19Q2時点では前年比20%成長。

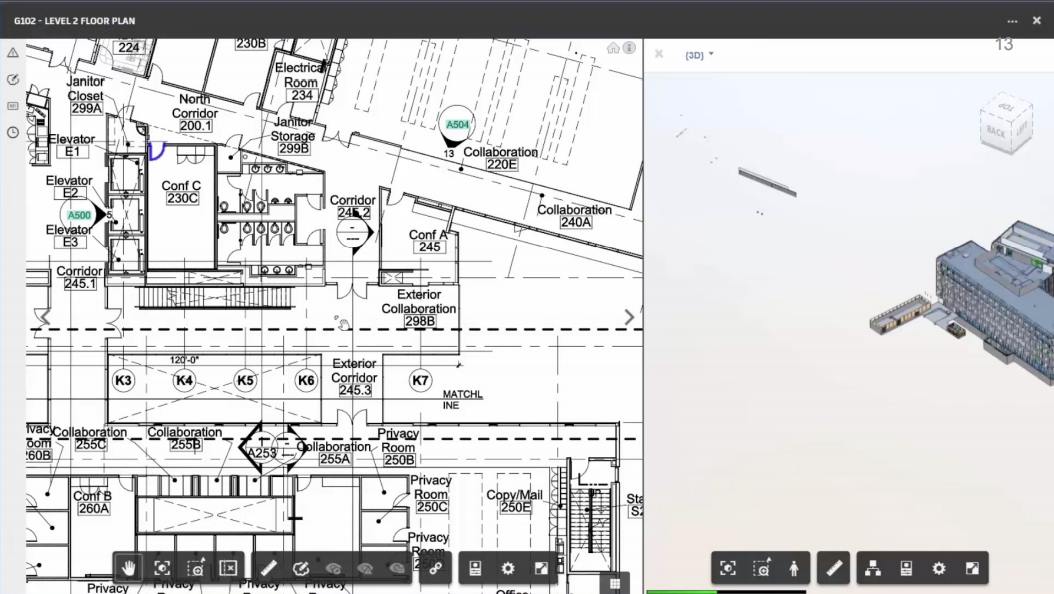

クラウドARRの最大の寄与プロダクトは設計と建設を結ぶ建設管理ソフトウェアのBIM360ファミリー。

というわけで、Adobeのサブスクリプション転換と同様に重要なサンプルとなるサブスク移行の軌跡だったのでかなり時間をかけて調査を行った。

既存ライセンス・メンテナンスプラン顧客の転換がかなり進行したため、今後のARR加速は以前より不確実性はあるため、既存顧客の更新率をみたいところだが、更新率は開示されていない(ただし予想モデルに一致しているとAutodesk談)

繁忙期とそれ以外で落差がある企業などは一部の不要なサブスクリプションを停止し、また繁忙期に再開するような使われ方もされているのでたしかに開示するとそれはそれでややこしいかもしれない。

今後も決算の度にこの記事を更新し、データを追記していくのでAutodeskウォッチャーの方は参考にしてください。

<Autodesk株価>

Autodeskの決算を時系列でまとめる

<Autodesk ’20 Q1決算> 2019/5/23

EPS(Non-GAAP) $0.45 予想 -$0.02

売上 $735.5M (+31.4% Y/Y) 予想 -$4.64M

<Autodesk ’19 Q3決算> 2018/11/20

EPS $0.29 予想 +$0.02

売上 $660.9M (+28.3% Y/Y) 予想 +$20M

建設関係の図面をクラウドで一括管理・編集できる建設業界の従来の作業を効率化する「PlanGrid」を買収。建設現場などどこにいても設計図や建設ドキュメントの共有・管理が可能。

<Autodesk ’19 Q2決算> 2018/8/23

EPS $0.19 予想 +$0.03

売上 $612M (+22.0% Y/Y) 予想 +$11.66M

Adobeのサブスクリプション転換後の成功はよく知られたストーリーとなっているので、サブスク転換が成功したAutodeskも二番煎じ(正確にいえば他にもいっぱいあるが)を狙った投資家が殺到し株価も新高値へ。

Q1において1億4700万ドルの自社株買い(平均買付単価131.52ドル)で株式希薄化後のコントロール以上に株式を削減している。

また、建設市場はAutodeskの最大の売上構成を占める重要市場で、2018年6月には建設市場向けの2D/3DのクラウドベースのBIMデータ・ソリューションを提供するSaaS企業Assemble Systemsを買収している。