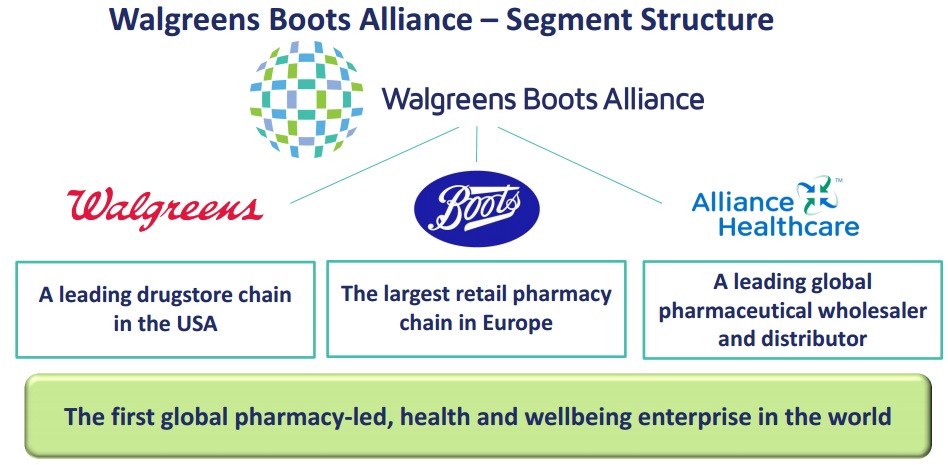

ウォルグリーンズ・ブーツ・アライアンス(Walgreens Boots Alliance Inc)は米国最大手(2強)の薬局チェーンWalgreensと英国など欧州を中心とした薬局チェーンのBootsが2015年に合併した世界最大のドラッグストアチェーンである。

ウォルグリーンは、薬と雑貨と食品をただ売っていただけの一般的なドラッグストアから、よりヘルスケアにフォーカスし現在は調剤の比率を大幅に引き上げ、ウォルマートなどのメガディスカウント店舗と差別化し成長を遂げてきた。

また、ドラッグストアではなくデスティネーションストアとして自らを位置づけ、日常的に利用してもらうためにフードコーナーを拡張するなどのコンビニエンス性を強化し、店舗内クリニックを増やすなどヘルスケアの専門性をコアにした上で便利な立地で(24時間営業も増やし)出入りしやすい利便性を武器に、郊外型の巨大店舗と違う訴求力で濠を深めていた。

ウォルグリーン決算まとめ

・既存店舗の処方箋以外の売上高がどんどん悪化

・CEO「最も困難な四半期」と弱気で、現在のビジネスモデルの検証にまで言及

・英国店舗数が年々減っている。メキシコ店舗は増えているがトータルであまり店舗が増えない

・これまでは買収で店舗をryhttps://t.co/ysxIuJ4NR1— 米国株 決算マン (@KessanMan) 2019年4月2日

ウォルグリーンズ株価チャート

PBMを切り離したウォルグリーンズ

ウォルグリーンはPBM事業を1995年に設立していたが、2011年に5億2500万ドルで売却した。

ウォルグリーンはPBM部門が薬局チェーンのビジネスモデルに対立する問題、つまり利益相反があるとしてPBMを売却したが、実際のところPBM業界は買収による寡占状態となっており、当時PBMのシェアで9位だったウォルグリーンはこのまま買収してPBM事業を強化しPBMと薬局の上流下流の大型垂直統合のCVS型になるか、中途半端な事業は売却し選択と集中するかという戦略の中で後者を選んだわけだ。

ウォルグリーンズはその代わりスイス本拠の欧州ドラッグチェーンであるアライアンス・ブーツと組み、医薬品卸を変更・統一しグローバルソーシングを加速させ仕入れのコストダウンの道を進み始めた。

PBMとウォルグリーンの話はこれだけで終わらない。PBM最大手であるエクスプレス・スクリプツとの調剤処方代のギリギリの価格交渉が折り合わず契約を打ち切ったことで両社のチキンレースが始まり、契約白紙ショックが業績を直撃した。2011年には、エクスプレスの調剤の売上が全体の12.7%を占めていたからだ。フロント・エンド(薬剤以外)の売上も調剤購入の顧客によるものが多く、全体で売上を引き下げた。当然株主からの圧力もあり、両社痛み分けで契約は更新された。

ウォルグリーンはPBMを介さず企業と直接契約の動きをテストしている等、ウォルマートと同じく中間業者であるPBMを排除する動きを見せることもある。また、それと並行し企業内ヘルスケアサービスも強化(職場ヘルスセンターを買収)し企業内のクリニック・薬局・調剤のサービスを展開している。必ずしもPBMが必要ではないという領域を垣間見せている。

英アライアンス・ブーツとの合併

他の競合薬局チェーン(特にCVSヘルス)が買収による規模拡大戦略をとっていたところ、ウォルグリーンはほとんどがあくまで自前で店舗を増やしていたが、外部環境の変化に対応するため、アライアンス・ブーツと合併することとなった。

この合併により米国と欧州(主に英国がコアで、Boots事業はノルウェー・アイルランド・タイが大きい)を中心とした世界最大の薬局となり、両社の仕入れを医薬品卸の契約先を変更し統合することによって経費を削減することを実現した。

カナディアン・ヘルスからアメリソース・バーゲンに10年間の流通契約で卸切り替えを行い、在庫管理の最適化と配送頻度も上げてサプライチェーンの改善を行っている。

最大の競合であるCVSが国内での事業多角化を進めているのに対し、ウォルグリーンは海外に活路を見出した形だ。

さらにアメリソースバーゲン株を最大23%取得するオプションを手に入れたWBAは、CVSがPBMを買収したのと違い、医薬品卸を取り込んだ形となる。巨大なバイイングパワーによって製薬企業から医薬品の仕入れ値の値下げを引き出すという意味では両社の戦略は共通しており手法が違うだけだ。

(逆に医薬品卸がボランタリー・チェーンとして薬局網を作っていたりもする)

ウォルグリーンがアライアンス・ブーツを買収した形だが、実際は筆頭株主も経営陣もアライアンス・ブーツ陣営が主導権を握っており、これまでCVSに対して後手にまわっていた慎重な経営戦略がどのように変化していくかが注目だ。

たとえば、後述の簡易クリニック事業がブーツ陣営の経営判断でアウトソース化にシフトしつつあるのに対し、ウォルグリーンズは米国企業内のヘルスケアサービス(職場内の薬局調剤・クリニック)は米薬局チェーンでは最大のシェアがあり、高度医療対象者に対するスペシャルティー薬局事業なども展開しているが、ブーツ陣営がグローバル展開を強みに選択と集中で戦略を変更してくる可能性はある。

アライアンス・ブーツ陣営はNo7などの自社コスメティックブランドだけでは物足りないようで、Liz Earle(リズアール)という天然素材の自然派スキンケアブランドも買収したようだ。

ウォルグリーンズ・ブーツ・アライアンス業績推移グラフ

会員急増の人気会員プログラムであるバランス・リワーズ

ポイントプログラムで先行するCVSは2000年頃から会員を増やしていた。

一方、ウォルグリーンズは同様の会員プログラムをもっていなかったが、適切に顧客囲い込みをしないと競合に差をつけられてしまうことが業績にもあらわれており、2012年夏にようやく重い腰をあげはじめたポイントカードであるBalance Rewards(バランス・リワード)が一時CVSを上回るほどアクティブ会員を急増させることができたのは、後発だけあって考え抜かれたアイデアの数々が理由だった。

CVSよりもポイントがためやすい仕組みのため顧客の動機づけがうまくいっており、Steps with Balance Rewardsという健康維持プログラムを利用して歩数・走った距離などの記録に応じてポイントが貯まるなどポイントをためる入口が多く、また走行距離などはFitbitなどウェアラブル機器で自動的に記録される仕組みを活用できる。

これが好評だったためウォルグリーンズはWalgreens Activity Trackerというスマートウォッチ兼ヘルスケア測定機能を販売しており、こちらはよりウォルグリーンズのポイントプログラムとの連動が強化され、ポイントがシンプルにためやすくなっている。

日々の歩数・走行距離などの運動量・消費カロリー・睡眠時間・体重測定と運動記録が自動的にウォルグリーンズのポイントに変換されるので非常に評判が良い。大規模小売チェーンかつ健康にフォーカスする薬局であるからこその強みとなっている。

このように急速に会員を増やしたバランスリワーズは、フロントエンド売上(調剤薬以外の売り場)の80%ほどとなり、会員の購買履歴・動向データから各エリアの棚作りから商品戦略に寄与している。

店舗内簡易診療所ヘルスケア・クリニック

店舗内簡易診療所は米国薬局大手3社すべてが一部店舗で取り入れている事業で、軽い症状の診察や検査を医師にかわって行うもの。予約不要で(電話やウォルグリーンズの賞もとったシンプルな人気アプリから予約も可能)安価に手軽に診療サービスを主にウォルグリーンの店舗内のウォークインクリニックで受けることができる。

ウォルグリーンが2007年に簡易クリニックであるテイクケア・クリニック、現在のヘルスケアクリニック(Healthcare Clinic)を買収したのは競合薬局チェーンCVSが2006年にミニッツクリニックを買収した1年後のこと。その後の展開数の開きは両社で大きく差がついており、CVSのミニッツクリニックが倍以上に増えているに対し、ウォルグリーンのヘルスケアクリニックは伸びが鈍い。とりあえずキャッチアップのために買収したものの…といったフォーカスの弱さがあった。

アライアンス・ブーツ経営陣に変わった後に戦略の見直しがあり、店舗内クリニックのアウトソース(Providence Health & Services)による展開を並行して行うことになるようだ。

ドラッグストアドットコム買収もネット販売競争では厳しい戦い

2011年にウォルグリーンズは、1998年創業の健康美容商品オンライン販売最大手であるドラッグストア・コム(DrugStore.com及びBeauty.com、SkinStore.comを含む)を4億2900万ドルで買収し、自社サイトのネット通販を補強、及びマルチチャネル戦略で在庫管理の効率化を行った。2011年時点でドラッグストアドットコムはネット専業の小売業としては全米8位の規模だった。その後、配送スピードを改善するため電子コマース用の配送センターを拡張している。

インターネット薬局というものは一般医薬品以外でも処方箋を医師に送付してもらい処方薬でもネットで注文し、薬を自宅に届けてくれるサービスで対面して医薬品を購入したくないニーズにこたえている(PBMによるメールオーダーもある)。

しかし最終的にマルチブランドでECをオペレーションするのは難しいと2016年にはドラッグストアドットコムは閉鎖している。

顧客優先主義のウォルグリーンズ

都市部など食品店の少ない地域(Food Desert つまり食の砂漠)でウォルグリーンズは生鮮食品やフードコーナーを提供しはじめている。

薬局でもありながら地域密着型の少し大きめのコンビニになっているのだ。忙しい現代人にとって調理済み食品のニーズは拡大している。

高齢化とミレニアル世代などの消費者動向の変化で、遠い郊外の巨大店舗に食品を車で買い出しに行くよりも近くで便利な場所で手っ取り早く買い物を済ませる傾向にあるためそれに対応した形だ。

さらに店舗にすら行く手間を惜しむ層も拡大しており、オンデマンド買い物代行・宅配サービスのポストメイト(Postmates)などと提携し、消費者の需要に応えている。

CVSやライトエイドが当初Apple Payなどの決済サービスを自社の都合で拒んだのと違い、ウォルグリーンは消費者の利便性を最優先にし対応している(当然Android Payも)

また、CVSがタバコ取り扱いを廃止したのに対し、ウォルグリーンはタバコの販売を継続している。

かつて全米最大のアルコール販売企業だったウォルグリーンは、アルコール中毒が社会問題となった時期にアルコール類の販売を一時期やめていたが、結局販売を再開している。

CVSが健康を究極的にブランドイメージに取り入れるのに対し、ウォルグリーンはほどほどの距離感で消費者の需要に忠実に対応しているように見える。

たしかにウォルグリーンはタバコ問題の対応を見るとCVSほど「健康中毒」ではないため顧客に対して誠実ではないように見える一面もあるが、一方で顧客に対する親身な現場判断では様々な有名エピソードがある。

買収ではなくほどんどが自前の店舗拡大だったこともあり勤続年数が長く、社員の士気が高いことが伺える。社員評価システムも従業員の士気に配慮したもので、現場の裁量性もあり、それが顧客中心に現場判断する地合いとなったのかもしれない。会社としてもウォルグリーンズ大学(walgreens university)を開校し、社員の能力向上の機会を作っている。

ウォルマートのようなメガディスカウントに対抗するには、薬剤師や相談員としての専門性やコミュニケーション力を高めた人材配置が実際に一般医薬品などの販売成果にもつながるので(やはり薬はセンシティブなのでただ陳列しただけではダメなのだ)このようなウォルグリーンが社員教育に投資する効果は社員の士気や質にとって効果的だと考えられる。

成果の上がった店舗改装(CCR)

2008-2009年の金融危機まではウォルグリーンズは店舗買収・拡張を急ピッチですすめていたが、金融危機をきっかけにその拡大ペースをダウンし、その代わりCCR(Consumer Centric Retailing)と呼ばれる店舗の大幅な改装を行った。

顧客の75%は女性とウォルグリーンズは女性客が多く、また購買単価が男性よりも高いことから女性フレンドリーな店作りとして陳列棚の高さを低くし、見晴らしをよくした上で、取扱い商品も顧客が商品選択に無駄な時間をかけないように絞り(多くの実証実験にあるように多すぎる選択肢は顧客の購買意欲を損なうのだ)在庫コストを圧縮するなどその後のウォルグリーンズの利益率上昇を支えた。

売り場面積当たりの売上高がリッチなマンハッタンエリアをドミナント

2010年にウォルグリーンズはNY地域最大シェアのドラッグストアチェーンであるDuane Reade(デュエイン・リード)を6億1800万ドルで買収し257店舗を取得した。

主な商圏であるマンハッタンエリアでウォルグリーンズは競合のCVSに出遅れていたため、この買収の成果は大きかった。デュエイン・リードは高単価の食品の豊富な品揃えでリッチなエリアだけに高くとも売れゆきも良く、人気の高付加価値のPBをもっており、そのマーケティングノウハウも吸収することができた。

プライベートブランドに強いウォルグリーンズ・ブーツ・アライアンス

ウォルグリーンズはPB(プライベートブランド)の全米におけるシェアで最大規模だ。

ウォルグリーンズがはじめたPBであるNice!は、同等のナショナル・ブランド商品より20-30%ほど安い生活雑貨・食品で顧客からの評判もナイスだ。

PB導入の利点は価格比較不可能となることで小売り店にとっては不毛な価格競争に巻き込まれにくくなる点だ。ウォルグリーンズは薬局であると同時に大きめのコンビニエンスストアでありちょっとしたスーパーでもあるため、ウォルマートの価格比較サービス(セービング・キャッチャー)などで容易に客を奪われかねない。

人気PBを展開していたデュエイン・リード買収によるノウハウ吸収で、PBにおいてはライバルのCVSに先行する形となった。

プライベートブランド戦略としては高付加価値PB、NB(ナショナルブランド)対抗比較PB、価格訴求PBと戦略を3つに分けることで、地域に応じた商品展開戦略に幅が出る。

ウォルグリーンは地域によって商品価格差が激しいのが特徴だ。

また、BootsもNo7などPBの枠を超えて他店舗でも取り扱われる自社ブランド(プライベートブランド)を展開している。

世界最大の薬局ウォルグリーンCEO「Amazonが薬局に進出するという噂は正直いってありえない。なぜならAmazonはこのカテゴリ以外に機会があるというのに、規制だらけの薬局事業に参入するには相応のコストが必要だ。もし参入するというのならパートナーとして組む選択肢も否定しないね」

— アメリカ部/米国株投資アンテナ (@america_kabu) 2017年6月30日

Walgreensに関連する全米の薬局・PBM・医薬品卸

CVSヘルス(CVS)

―CVS Health

―全米2強の薬局チェーン、PBM、店舗内クリニック等

ライト・エイド(RAD)

―Rite Aid Corporation

―米国3位の薬局チェーン

エクスプレス・スクリプツ(ESRX)

―Express Scripts Holding Company

―米国1位のシェアのPBMでWalgreensとは価格交渉でチキンレース

ユナイテッドヘルス・グループ(UNH)

―UnitedHealth Group Inc

―米医療保険最大手かつ三大PBM

アメリソースバーゲン(ABC)

―AmerisourceBergen Corp.

―WBAの戦略流通関係の米医薬品卸

カーディナル・ヘルス(CAH)

―Cardinal Health Inc

―元Walgreensが契約していた医薬品卸(現在はCVSの卸)

ウォルマート(WMT)

―Wal-Mart Stores, Inc.

―WMTは多くの処方箋も扱うディスカウントBIG BOXだ

―Walgreensの戦略はWMTとの差別化(利便性と専門性)を意識して住み分けてきた経緯がある

みんなの投資分析とコメント

ウォルグリーンズがライト・エイド買収か?という記事が出て両社とも株価が上にスパイクしましたね。

以前から買収のうわさはありましたが重複している店舗が多く、もし統合となったらかなり閉鎖されるでしょうね。

CVSはよりヘルスケアの専門領域を縦に展開し、WBAは海外薬局買収も含め横に広く薬局チェーン網を展開していく模様。

問題は規制当局(独占禁止法)の承認があるかどうかということでしょうけど、医薬品卸のボランタリー・チェーン薬局も意外に多く、また、ウォルマートの薬局部分もカウントすればまあいけそうな気もします。

10%以上も暴落しましたが、これは昨日6%も上げてしまった反動と、ライトエイド買収のために自社株買いプログラムを停止するというアナウンスが大きかったのだと思います。

ライトエイドはあまり評判がいい薬局ではなく赤字をよく出しますが、改装済みの店舗は好調です。

シナジー効果を見込んでいるといっているのは不採算店のかなりの整理も間違いなくあるでしょう。あまり大々的に言うと反感をくらうのでお茶をにごしていますが。

アンチトラスト対策でいくつか店舗を売却する可能性もありますね。立地がかぶっている店舗も多いですし。

ライトエイドは小さなPBMであるエンビジョンRXを最近買収していたが、ウォルグリーンズはPBMは切り離しているビジネスモデルだ。この扱いはどうなるか分からない。

ライトエイドは2019年の3月まで医薬品卸大手マッケソン(MCK)と医薬品の調達契約を結んでおり、買収後はアメリソース・バーゲンにおそらく流通を統合するでしょうね。

ブーツとの統合の費用圧縮効果は実際にでていますし、同じ専門チームが統合後のシナジー効果を模索するでしょうから、ライトエイドの立て直しも含めてポテンシャルはかなりある買収だと思うんですけどね。

ライト・エイド買収後のシナジーは大きいと思います。

まず、ウォルグリーンズは価格設定が巧いです。薬局では最も店舗ごと(地域ごと)の価格差があるドラッグチェーンです。

ライトエイドは正直戦略は常に二番煎じのものしかなく、主体性があまりありませんでした、赤字転落もほとんどが稚拙な二番煎じ買収によるものです。WBA経営陣によるテコ入れで店舗あたりの売上高・利益も大きく改善することが可能でしょう。また、物流効率化や本部機能統合によるコスト削減効果もあります。ライトエイドは不採算店の撤収も甘かったですし、ボランタリーチェーンを多く傘下にしている医薬品卸マッケソンとの価格交渉力も弱かったです。

FTC(連邦取引委員会)が買収を承認するかは不透明ではありますが、店舗をCVSなどに売却することで承認を得ることは可能ではないかと思います。

というのも、アライアンス・ブーツとの統合時にタックスインバージョン(節税のための米国以外への本社移転)を選択しなかったウォルグリーンズに米国政府は義理があると思うので。

ウォルグリーンズがライトエイドを買収の際、500~最大1000店舗を売却する可能性に言及。これで買収が現実的になってきた感。

独占禁止法への配慮を考えるとこうなるでしょうね。

この場合、一体だれがこの店舗を買うのか?ということ。

買い手としてはCVSヘルスでしょうか。しかし昨年大規模な買収を2つ行ったばかりです。

自社株買いの規模を縮小するなら可能でしょう。

あとはマッケソンはありえなくもないです。おそらくこの買収が成立した場合マッケソンはライトエイドの大規模な契約を失うことになるのですから。この場合医薬品卸から薬局直営への進出となりますね。ボランタリーチェーンもあるのでどういう位置づけになるのか…

あるいはエクスプレス・スクリプツが買い手になってCVSの逆の展開(薬局のCVSはPBMを買収し垂直統合)というのもあるかもしれません。最近どうもPBMも風向きが不穏ですし。

ウォルマートはEコマースへの投資が最優先でしょうからないかなとは思いますが、WMTの店舗内薬局は赤字だったりイマイチなので、もしかしたら小規模店舗業態という視点から店舗を一部買い取る可能性はなくもないか。

いずれにせよライトエイドの問題点は品質の悪い経営であって、ウォルグリーンズは買収後のテコ入れによってこの買収が割安だったことを証明できると信じています。

ウォルグリーンズがバリアントと20年契約を締結しましたが大丈夫でしょうか?

バリアントといえばフィリドールRxサービシズとの関係に疑義があるとしてメディアで叩かれまくってましたが、CVSやESRXはフィリドールとのラインをカットしてました。

ウォルグリーンズは経営者が変わってから相当攻めてますね。買収しないで自前で店舗網を構築していた保守的な堅実コツコツ時代とは様変わりしすぎです。

規制当局の抵抗で諦めたのか、ウォルグリーン $WBA はライトエイド $RAD 買収を断念。

その代わり、買収をキャンセルする違約金とライトエイドの半分の店舗と一部の物流施設の取得することにしたようだ。

Walgreens Boots (NASDAQ:WBA): Q3 EPS of $1.33 beats by $0.03.

Revenue of $30.12B (+2.1% Y/Y) beats by $370M.

決算自体は思ったよりもよく、処方箋の好調な売上はともかく、小売の逆風の中で意外にフロントエンドの売上のマイナス幅が少なかった印象。