Atlassian Corporation Plc【NASDAQ:TEAM】

アトラシアンはソフトウェア開発コラボレーションツール開発するオーストラリアの成長企業。

事業内容について詳しくはすでに解説しているので参考にしていただきたい。

この記事ではアトラシアンの決算が出る度に決算のまとめを毎回noteで定点観測していきます。

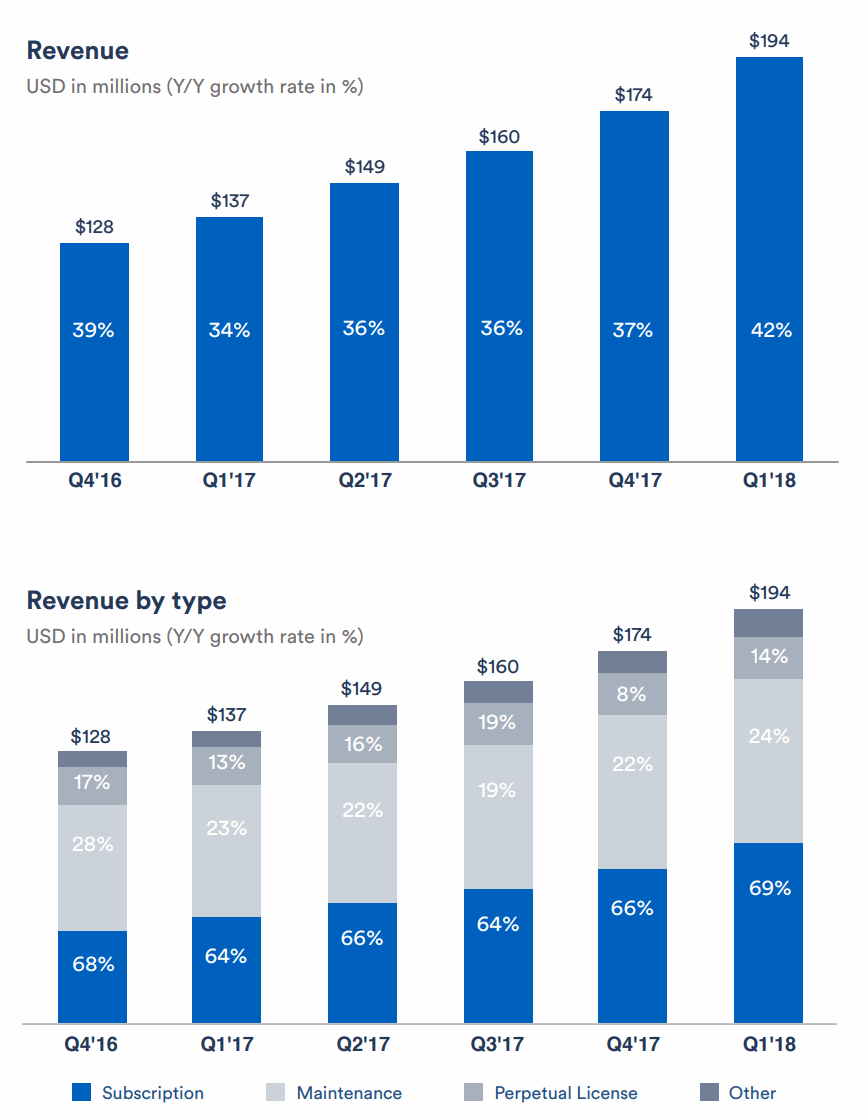

Atlassianの四半期ごとの業績推移

アトラシアン決算まとめ

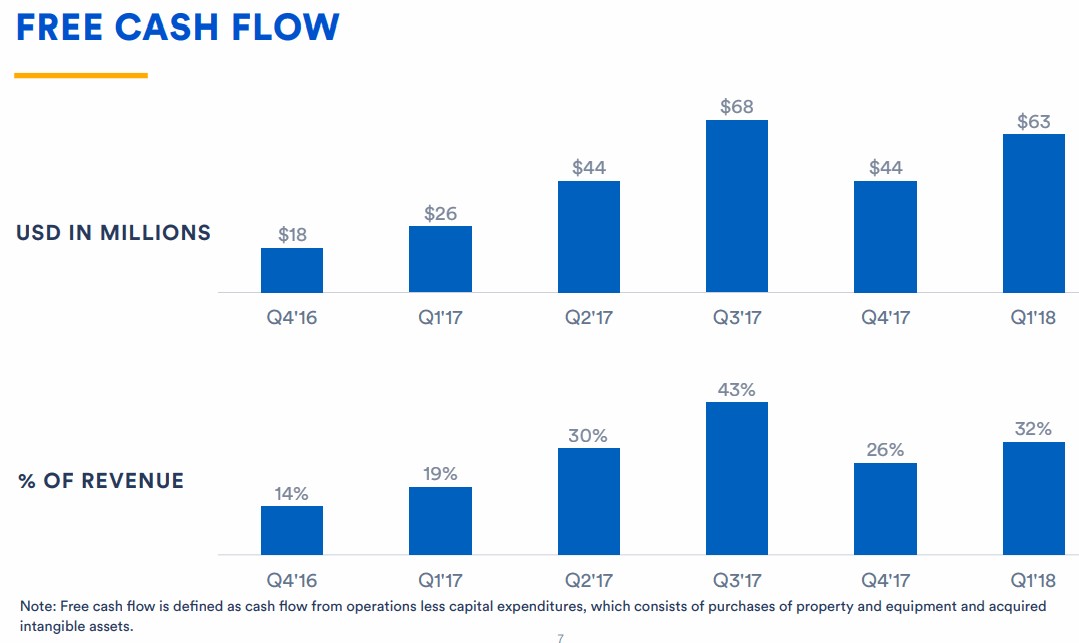

・急成長かつ高いFCFマージンの開発者向けツール中心のSaaS企業

・株価は毎度恒例の時間外から荒れた展開

・ビジネスの中身を見ると大企業向けの動きも増えてきた。たとえばAgileCraft買収もその一環。https://t.co/i1Q2eK0A4Y— 米国株 決算マン (@KessanMan) April 18, 2019

まず、Atlassianで特筆すべきチェックポイントとしては急成長のSaaS企業にしてはとてつもなくSales & Marketingコストが低いという点。

ビジネスとして口コミでひろがった経緯はあるが、営業で大規模にスケールせずに(というよりパートナーのチャネル戦略がうまい)、セルフサービス型SaaSをコアにここまで伸びてきたというのがすごい。

SaaSの40%ルールにあるような売上高成長率+フリーキャッシュフローマージンのフィルタをかけると60を超える超効率的にキャッシュを生成している優良企業であることが分かる。(ただしマルチプルをみると十分に評価されている)

Slackに投資し戦略的パートナーシップを結んだ

友好的ライバルであったSlackとの戦略的提携を発表。

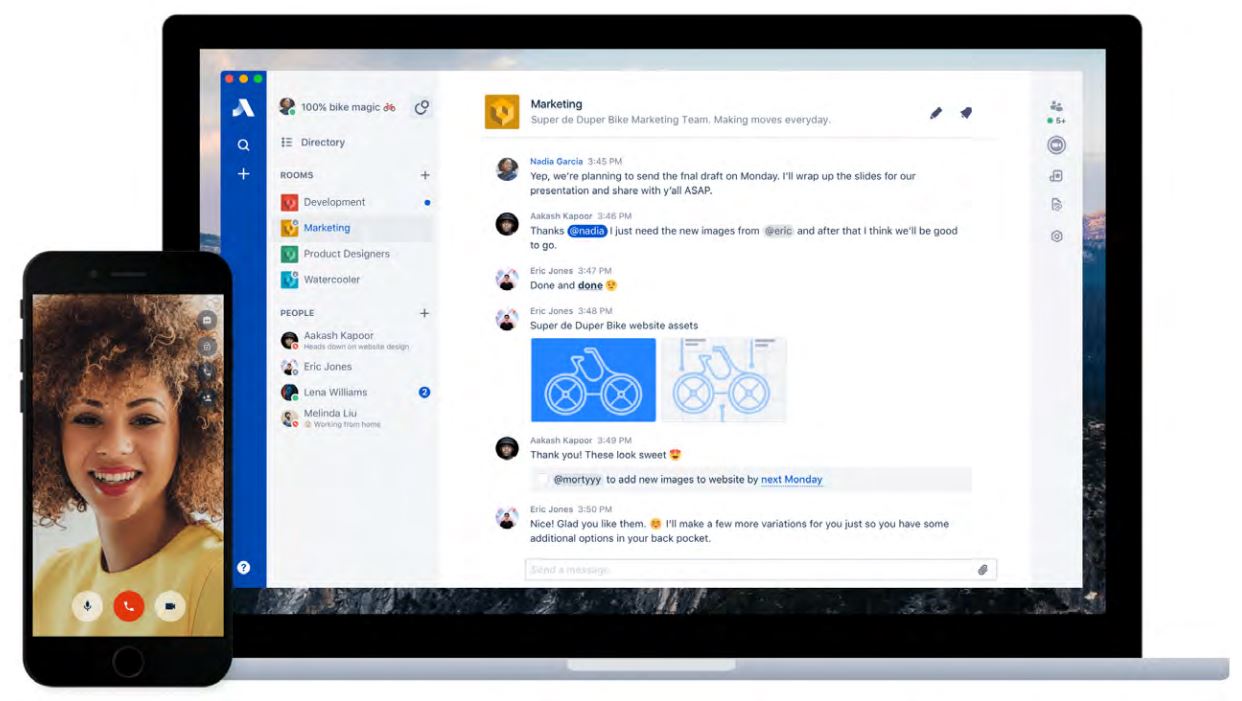

Atlassianのリアルタイムチームコミュニケーションツールの(買収した)HipchatとHipchatをリモデルして開発した新製品のStride(2017年9月リリース)の知的財産権をSlackに売却し、HipchatもStrideもサービス中止しSlackに移行パスを発行。

Strideは音声、ビデオ、チームチャットを1つの製品に組み込むコラボレーション製品。

まず、Strideが期待したほどの立ち上がりではなかった点。Slackの無双がつづいている。

Amazonが買収検討と報じられたり、ソフトバンクが280億円出資したSlackの成長ぶっとんでる。

Slack以外の企業向けコミュニケーションツールではMicrosoftが買収したYammerが減速し、企業版Facebookがじわ増。

hipchatはアトラシアンが買収しStrideに移行中。

Source: https://t.co/lTidbZEUTF pic.twitter.com/EG7BQlMrLp

— アメリカ部/米国株投資アンテナ (@america_kabu) March 10, 2018

見ての通りアトラシアンのHipChatの伸びが鈍化する一方、Slackは快進撃を続けている。

ビジネスチャット・コラボレーションハブのSlackすごいな。

アトラシアンもHipchatの後継のStrideを開発したけどSlackの勢いはとまらんだろうなぁ…

Source: https://t.co/Dq13NqL5EI pic.twitter.com/I9PDGAxGlW

— 気になる企業調べる🐘 (@kininaruzou) May 30, 2018

とにかくSlackは強い。圧倒的だ。

今回の提携でアトラシアンはSlackの株式を取得したようだ(決算カンファレンスコールでは比較的控えめな投資との言及)。

そして業界動向としてはマイクロソフトの動きが大きい。

たとえばマイクロソフトは2018年7月からSlack対抗のチームコミュニケーションツール「Microsoft Teams」の無償版を発表してシェアをとろうとしている。

さらにマイクロソフトはGitHubを買収しており、Atlassianとしては複数の領域でマイクロソフトと戦う局面となっていた。

GitHubの買収が発表されたときに競合するアトラシアンの製品「Bitbucket」に登録ユーザーが一時的に増加したようだ。

slackの1強確定だろうとか言ってしまったが、足元では競合のMicrosoft Team無償版展開や、FacebookのWorkplaceも伸びていて、FacebookはビジネスコラボレーションツールのRedkixを買収して補強している。https://t.co/o1CH1VL8qb

— 気になる企業調べる🐘 (@kininaruzou) July 27, 2018

Slackは長年にわたってAtlassian製品のユーザーで、アトラシアンには口コミで導入が進むほどの強力なブランドJira Cloud, Bitbucket Cloud, Trelloを展開しており、これらとSlackの統合を行うことで両社がチームコラボレーション領域で最前線のタッグを組むことになる。

開発にあれだけ時間をかけたStrideを1年も立たず諦めてしまったわけだが、この動きは非常に評価したい。傷は浅いうちにピボットするが吉。Microsoftの垂直統合的展開や、FacebookのWorkplaceへの力の入れ方を見ているとslackとアトラシアンが組んだのは納得。

アトラシアンの決算を時系列でまとめる

<Atlassian ’19 Q3決算> 2019/4/17

EPS(Non-GAAP) $0.21 予想 +$0.03

売上 $309.3M (+37.9% Y/Y) 予想 +$4.62M

Q4ガイダンス>

売上 $329M~$331M (予:$327.58M)

EPS $0.16 (予:$0.19)

<Atlassian ’19 Q2決算> 2019/1/17

EPS $0.25 予想 +$0.04

売上 $298.98M (+39.33% Y/Y) 予想 +$10.68M

FCFマージン 41%

急成長SaaS「アトラシアン」のFCFマージン+売上成長率がぶっとんでるのでまとめた(NASDAQ:TEAM)https://t.co/Qe566lZjAs

株価は時間外で+10%と新高値突破。AdobeかよってくらいFCFマージン安定的に高いし、次の動きに注目ですね。— 米国株 決算マン (@KessanMan) January 17, 2019

<Atlassian ’19 Q1決算> 2018/10/18

EPS $0.20 予想 +$0.01

売上 $267.3M (+37.9% Y/Y) 予想 +$7.63M

FCFマージン 27.8%

サブスクリプション $134.1M (+55% YY/)

Other部門の多くはAtlassian Marketplace(アトラシアン・マーケットプレイス)の販売フィー収入でこれは前年比39%増。

アトラシアンの売上のほとんどがJIRAとConfluenceからなる。

その原点であるJIRAをリニューアル。また、主にスタートアップや中小企業中心に伸びてきたJIRAだったが、クラウド版のJira Cloudは、大企業での利用を想定しユーザー数上限を5000人に増やした。

SlackだけではなくZoom(やたら伸びてるビデオ会議ツール)とinVision(Adobe XDと比較されるプロトタイピングツール)に戦略的投資を行い提携し、より深い製品の統合にシフト。

2018年7月1日から新収益認識基準(IFRS第15号)となっている。

<Q2ガイダンス>

売上 $287M~$289M (コンセンサス $283.7M)

EPS (non-IFRS) $0.21 (同 $0.20)

<FY2019ガイダンス>

売上 $1.175B~$1.183B (コンセンサス $1.163B)

EPS $0.78 (同 $0.77)

フリーキャッシュフロー $360M~$370M

<Atlassian ’18 Q4決算> 2018/7/26

EPS $0.13 予想 +$0.01

売上 $243.78M (+39.8% Y/Y) 予想 +$10.36M

FCFマージン 26%

アトラシアン決算

Atlassian (NASDAQ:TEAM) Q4

EPS $0.13 予想 +$0.01

売上 $243.78M (+39.8% Y/Y) 予想 +$10.36M

FCFマージン 26%株価は時間外で+15%と新高値更新か。

業務効率化・コラボレーションツールのJIRAやTrelloで知られる急成長企業https://t.co/cavzrbFoJy pic.twitter.com/faFazKai9H

— 米国株 決算マン (@KessanMan) July 26, 2018

詳細はこの記事の上部にグラフ化したように、相変わらず売上高成長率に対し高いFCFマージン。

最大のトピックとしてはすでに解説したようにSlackとの戦略的提携。

<Atlassian ’18 Q3決算> 2018/4/19

EPS $0.10 予想 +$0.02

売上 $223.7M (+39.9% Y/Y) 予想 +$5.31M

サブスクリプション $105.6M (+66% Y/Y)

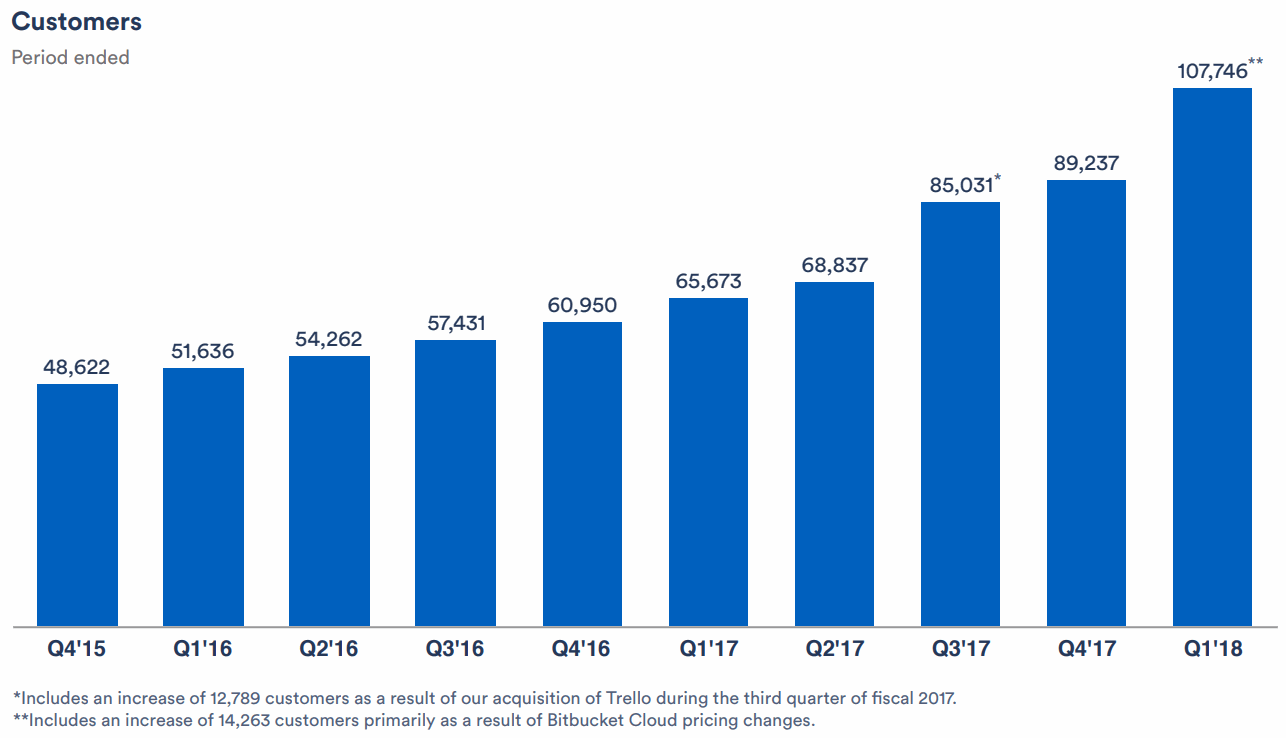

顧客数が順調に増えている。Trello買収などによるブーストもある。

競合のITサービスデスクを提供しているサービスナウとの共存について尋ねられると「サービスナウはGlobal 2000をターゲットにしているがアトラシアンはFortune 500000をターゲットにしておりサービスナウが相手をしていないグリーンフィールド(まだ建物がたっていない草ぼうぼうの土地、ホワイトスペースやブルーオーシャンみたいなもの)でシェアを獲得している。」という。

“Global 2000″とはグローバル大企業上位2000社ランキングで経済誌フォーブスが選定。

そして”Fortune 500″は米国の雑誌フォーチュンが選定する全米上位500社(総収入に基づくランキング)で、つまりそれをもじってスモールカンパニーからも大企業からも支持されるアトラシアンの口コミで顧客を獲得している営業オートメーションの強さを主張しているわけだ。

実際、顧客数もすでに11万社にもおよぶ。

スタートアップ企業でも導入しやすく安価な価格で始められることもあり顧客あたり売上高はサービスナウに比べても低い。

売上高もソフトウェア企業では上位の成長率で、なんといってもアトラシアンの特徴はその顧客獲得効率の高さだ。

プッシュ型の法人営業を行っておらず、価格もウェブサイトに全てのっており、製品はすべて無料で試すことができる。

そのため他のソフトウェア企業およびSaaS企業と比べてセールス&マーケティングが突出して低いが、そのかわりR&Dを重視しており、営業重視の他社とプロダクトで差別化していくという。

効率の良い経営のためフリーキャッシュフローも潤沢で急成長のTorello買収など魅力的でアトラシアンの経営スタイルに近い企業をうまく取り込んでいる。

Trelloは期待以上に成長しているという。

アトラシアン自身も開発やそのほかの部門のチームワークを助けるさまざまなツールを作ってきた。

500人以上のユーザーの企業の50%以上がアトラシアンのプロダクトを3つかそれ以上導入している(2017年時点)ほどクロスセルがうまくいっている。

実際アトラシアンのすべてのコアクラウド製品が顧客を増やしている。

なお、先ほど競合としてあげたサービスナウ(競合領域はとても部分的だが)にぶつけるJira Service Deskは現在25000社で採用されており、主力のJira SoftwareとConfluence(4万社の顧客)のコアプロダクトに次ぐ製品。

セルフサービス、自動化、SLA、CSATレポートなど、ITSMのためのITサービスデスクとカスタマーサービスソフトウェア。

ほとんどのプロダクトはクラウドネイティブだが最も古い製品であるJiraとConfluenceをAWS(Amazon Web Service)へ移行させるプロジェクト(Project Vertigo)は無事成功。

クラウドベースのプロダクトの需要が高まったことでサブスクリプション比率も徐々に高まっている。

今期Intuitから取締役を迎えたので、サブスクリプションモデルへのさらなる移行は意識していると思われる。

インテュイットはサブスクリプションへの転換を比較的早期に成功させた実績がある。

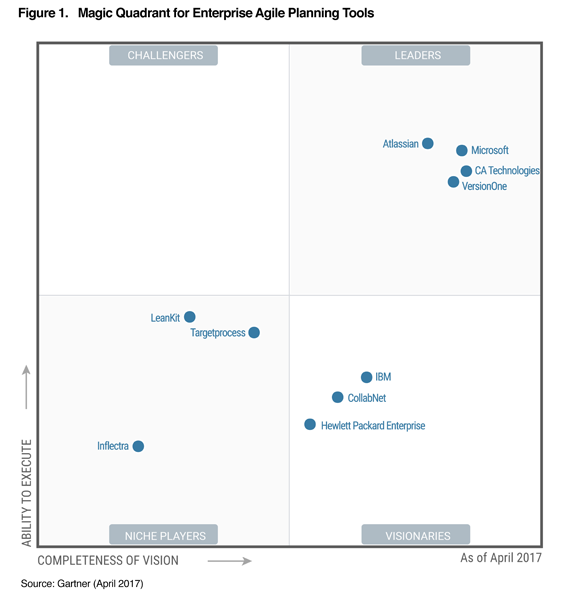

Source: Gartner

アジャイルと呼ばれる開発手法をサポートするツールにおいてアトラシアンは市場リーダーとしてガートナーから評価されている。

期待されている成長株なのでバリュエーションも高く-10%以上の株価下落は珍しくない。

<Atlassian ’18 Q2決算> 2018/1/18

EPS $0.13 予想 +$0.01

売上 $212.62M (+42.8% Y/Y) 予想 +$8.22M

アトラシアン決算

Atlassian (NASDAQ:TEAM): Q2

EPS $0.13 予想 +$0.01

売上 $212.62M (+42.8% Y/Y) 予想 +$8.22M急成長のコラボレーションツール企業。https://t.co/ad3rvlUCD8 pic.twitter.com/RPh8RCovAT

— 米国株 決算マン (@KessanMan) January 19, 2018

<Atlassian ’18 Q1決算> 2017/10/19

EPS $0.12 予想 +$0.03

売上 $193.8M (+41.7% Y/Y) 予想 +$8M

アトラシアン決算 $TEAM

EPS $0.12 予想 +$0.03

売上 $193.8M (+41.7% Y/Y) 予想 +$8Mコラボレーションツールの会社。https://t.co/L6hmJxwCFc pic.twitter.com/0IW5LS2vDd

— 米国株 決算マン (@KessanMan) October 20, 2017